每经记者|孙嘉夏 每经编辑|张海妮

序言

期待科创板“行稳致远”

期待科创板飞出金凤凰!

259天!

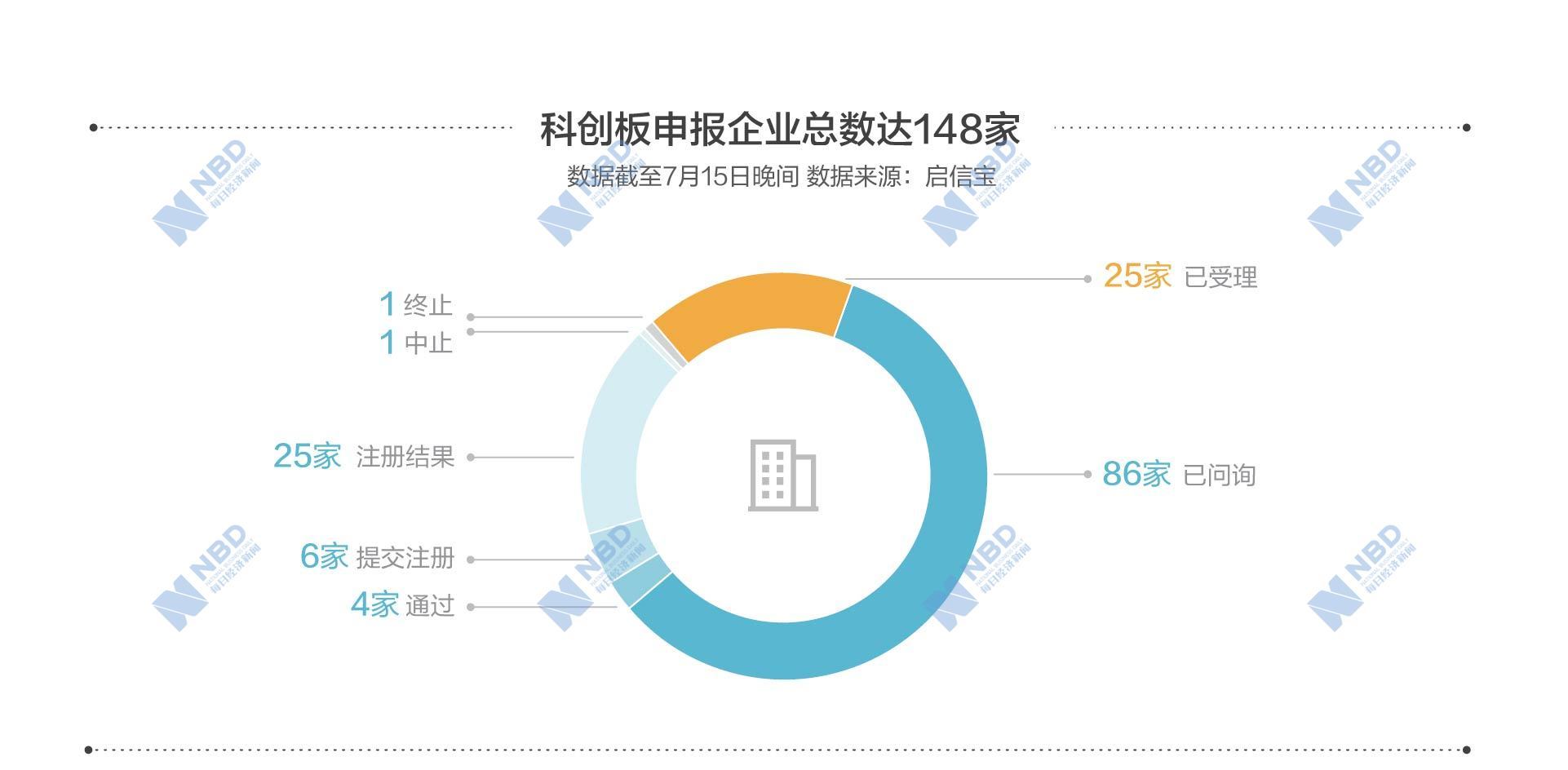

自习近平主席在2018年11月5日宣布在上海证券交易所设立科创板并试点注册制,至2019年7月22日,首批25家公司鸣锣上市,仅仅耗时259天!

在这259天中,完成了规则制度设计、组织架构落地运行、受理审核注册工作有序推进、技术准备工作就绪、380余万投资者开通交易权限只待开市指令,这一切,无疑体现了科创板速度。

当此科创板交易大幕开启之时,我们的关注点,暂从“科创板速度”转向如何“行稳致远”。

设立科创板是深化资本市场改革的具体举措,作为资本市场改革的试验田,科创板的发展需坚持市场化、法治化的方向,在发行、交易、信息披露、退市等各个环节进行制度创新,建立健全以信息披露为中心的股票发行上市制度,形成可复制、可推广的经验。

“坚持市场化、法治化的方向”,亦绝非简单口号,市场形势瞬息万变,尤其在开市交易初期,过往交易陋习一时难改,首批上市企业家数较少造成的供需不平衡,由此出现暴涨暴跌的局面,或非杞人忧天。新制度、新规则能否推动市场各方形成改革合力,能否凝聚各方共识,都需要交给市场来检验,而如何细化相关制度安排,加强投资者教育,注重各市场之间的平衡,考验着监管层的智慧;如何完善风险应对预案,能否妥善应对或有极端情况的出现,能否坚持市场化、法治化改革方向不动摇,更考验着监管者们的定力。

对于可能出现的种种情况,相信管理层已有预案,但也需要市场参与各方体现出较强的包容性,在相对较长的时间周期内,来观察、分析科创板改革得失。

以科创企业而论,其自身既有着投研资金投入大、盈利周期长、技术迭代快等风险,尤其在市场化定价之下,今后出现破发现象也是题中应有之义,退市制度更会常态化,需要投资者理性研判,审慎决策。

我们通过扫描科创板已受理企业全景,在多个维度的透视之下,不仅仅是致力于反映科创企业的现状,也希冀能借此反映在全球主要经济体激烈竞争的当下,我们亟须补强的短板。

这应当也是设立科创板的长远目标:此时此刻,我们期待着科创板能平稳运行,未来,我们期待着科创板能飞出金凤凰!

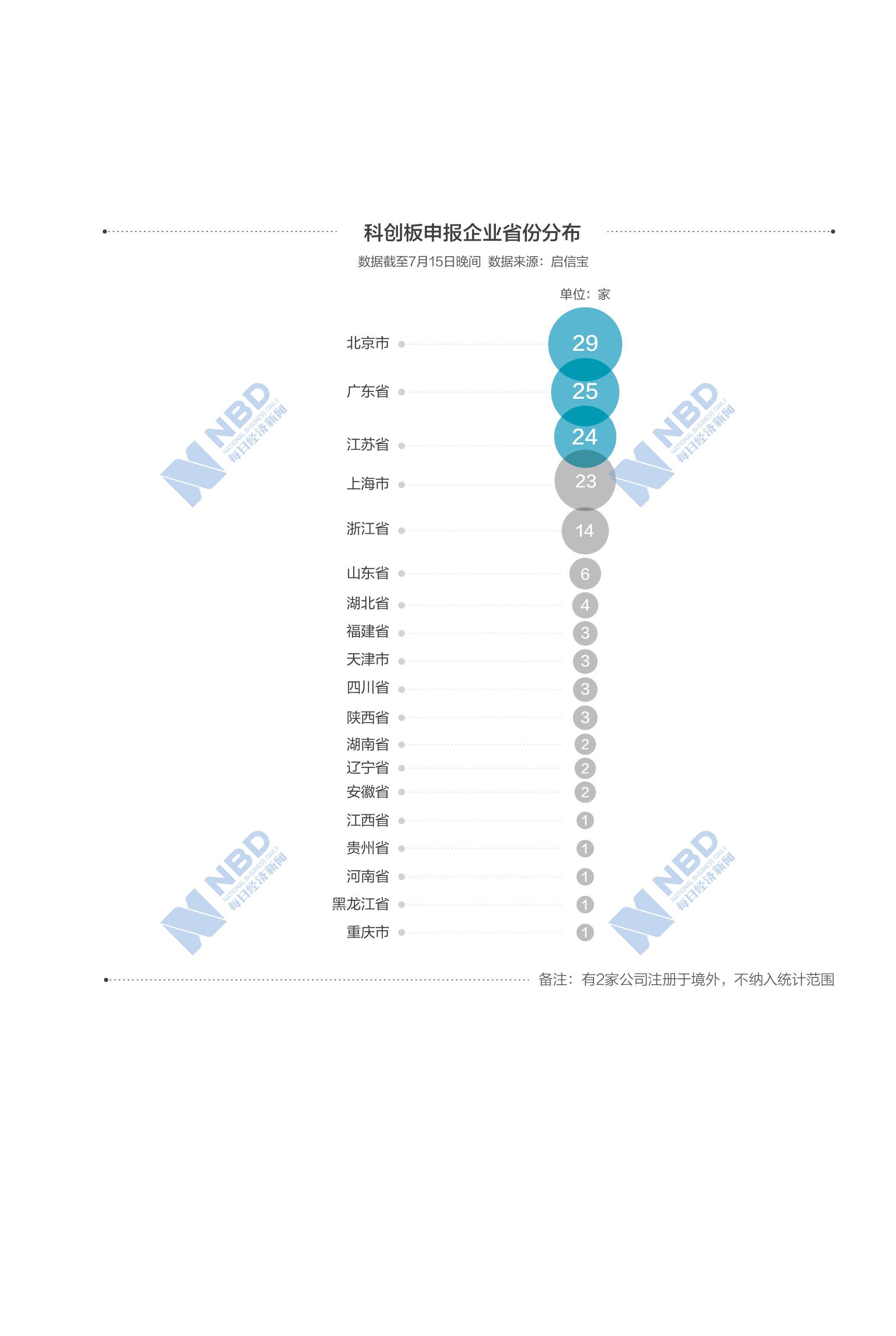

针对科创板已受理企业地域分布的分析,为我们清晰地展现了中国科技创新力量分布的版图。

29家已受理企业让北京市当之无愧地占据了这份榜单的榜首。作为首都,这里集中了一众优质高校、科研院所。2018年,北京全社会研究与试验发展(R&D)经费投入强度居全国之首;每万人发明专利拥有量111.2件,位居全国第一;69项成果获国家科学技术奖,占全国通用项目获奖总数的30.8%;全市高新技术企业累计达2.5万家,创历史新高。

紧随北京之后的,是广东、江苏、上海和浙江。显然,京津冀、珠三角、长三角地区的企业占据了已受理公司数量的近八成。

这也是中国经济最为发达的区域,拥有着产生科技创新企业的良好土壤,依托区域内的政策优势、雄厚的科创基础、良好宽松的科创氛围、规划合理的产业布局、充裕的人力资本和资金支持,未来,这里依旧更有希望跑出具备全球竞争力的自主研发、自主创新能力的企业。

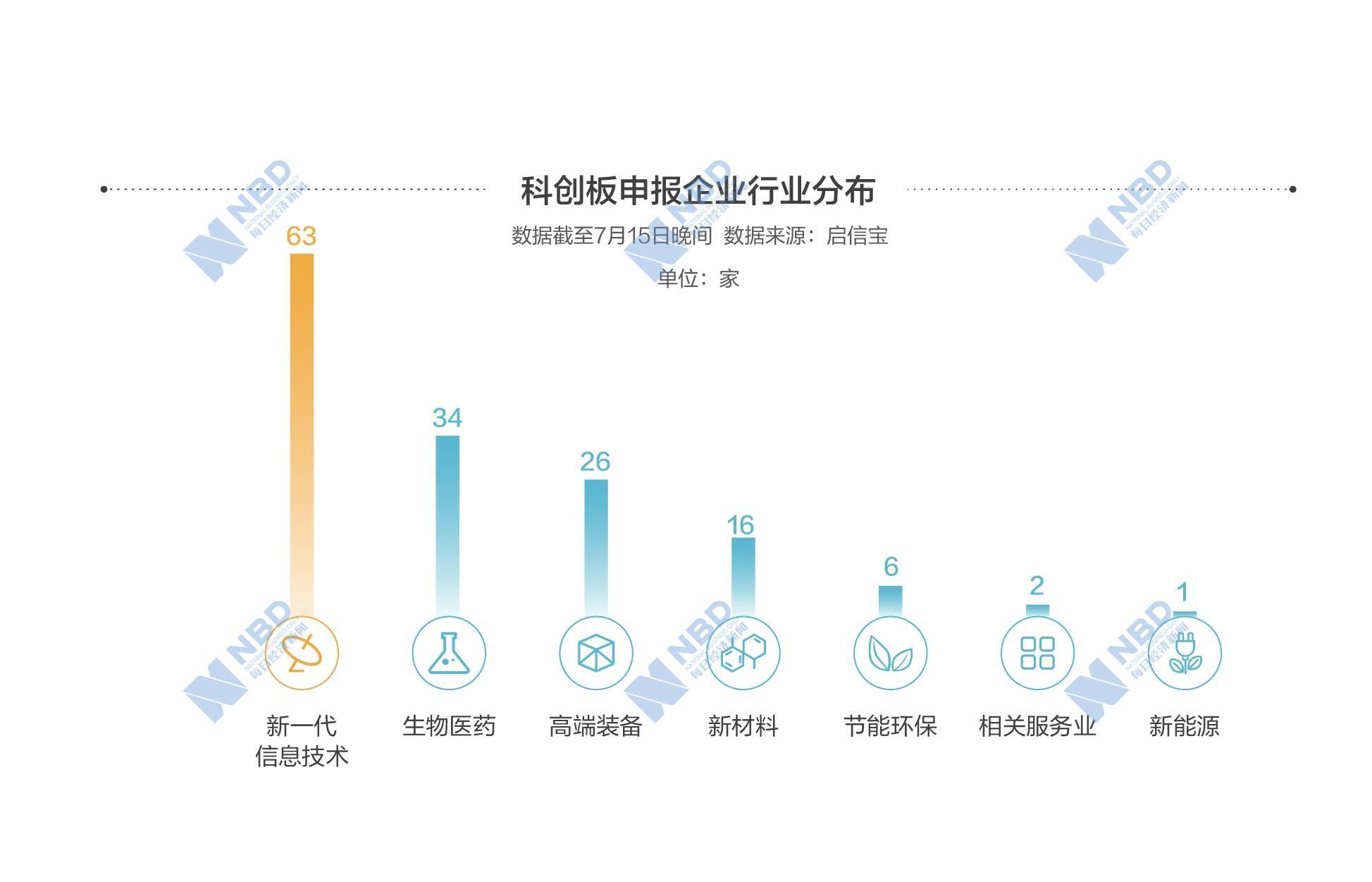

在已受理的企业中,处于新一代信息技术行业的有63家,占比超四成。从这63家企业的情况来看,也基本囊括了上交所《科创板企业上市推荐指引》中要求优先推荐的细分行业,如浙江企业杭可科技即属于新一代信息技术产业之“电子核心产业”之“新型电子元器件及设备制造”,而在半导体和集成电路等亟须补短板的领域,也均有不少企业被受理。

在新一代信息技术行业之外,已受理企业所处行业比较集中的还有生物医药和高端装备制造领域。

以生物医药企业为例,这类公司往往研发投入极大,但是研发结果存在较大的不确定性,研发周期长,失败风险高,盈利时间难以推测。以往,受制于上市条件的限制,这类企业也无由得到资本市场的青睐,但科创板极具包容性的上市条件设置,无疑将让急需长线资金支持的生物医药企业得到资本市场的扶持。

在市场化定价机制之下,超募已是伪命题,公司价值交由市场发现,价格的高与低自有市场调整。从首批上市的25家企业来看,既有实现“超募”的公司,也有募资不足的企业,这正是市场化改革成效的显现。

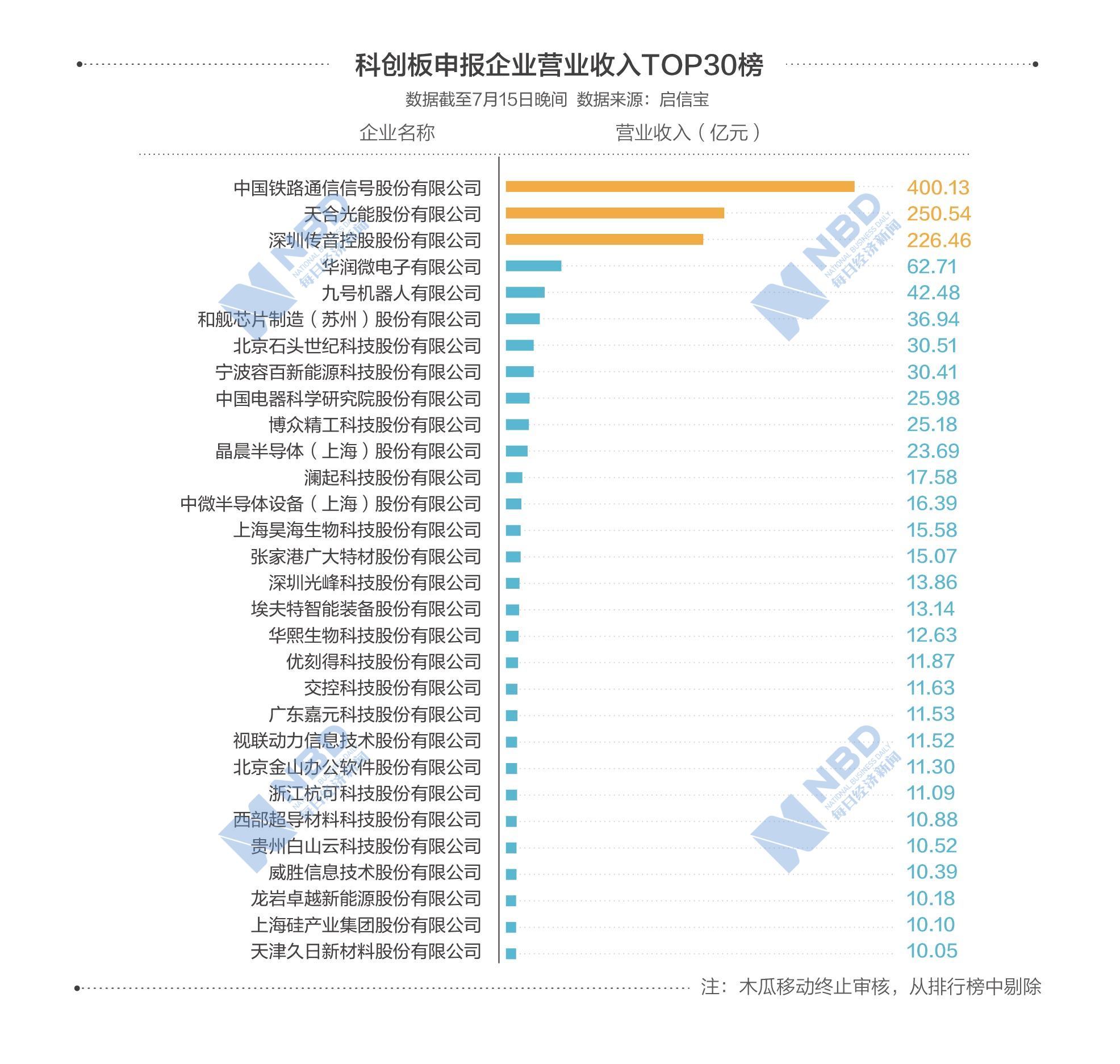

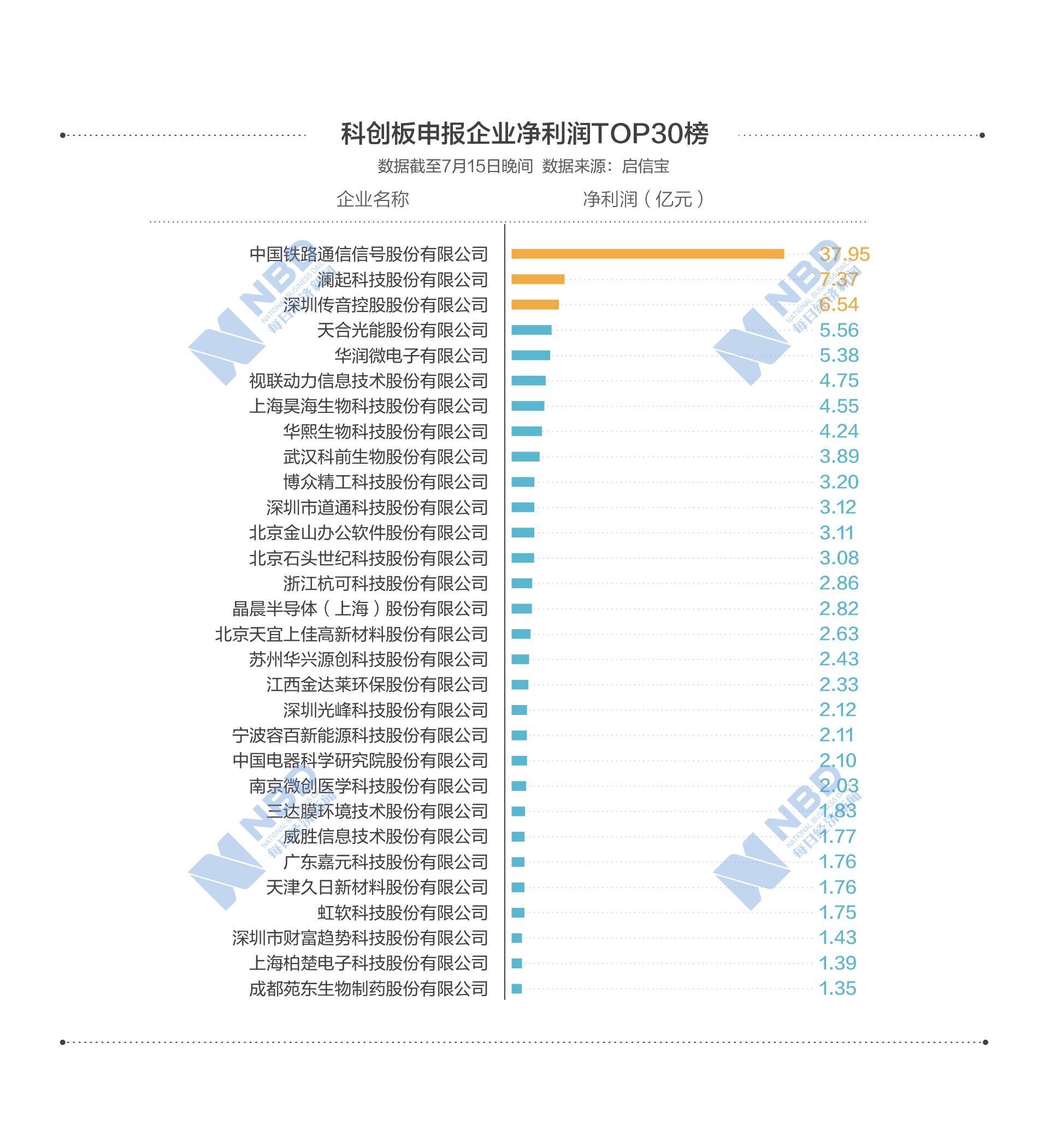

从已受理企业的全景来看,申报时拟募资超过100亿元的仅有一家,即中国通号,募资额105亿元,而募资额小于10亿元的,也有114家公司。

虽然有114家公司拟募资额小于10亿元,但科创板也并非都是“小而美”的企业。

在科创板,中国通号是当之无愧的“大蓝筹”,作为国内轨道交通控制系统行业的绝对龙头,截至2018年末,国内高铁市场按照中标里程统计,中国通号的市场份额超过60%,在城市轨道交通市场按中标合同金额计,市场份额约为40%。

上交所发布的发行上市审核问答称,为增强科创板的包容性,《上市规则》以市值为中心,结合净利润、营业收入、研发投入和经营活动产生的现金流量等财务指标,设置了多套上市标准。这些指标无疑有助于投资者对公司市值作出比较准确的判断。

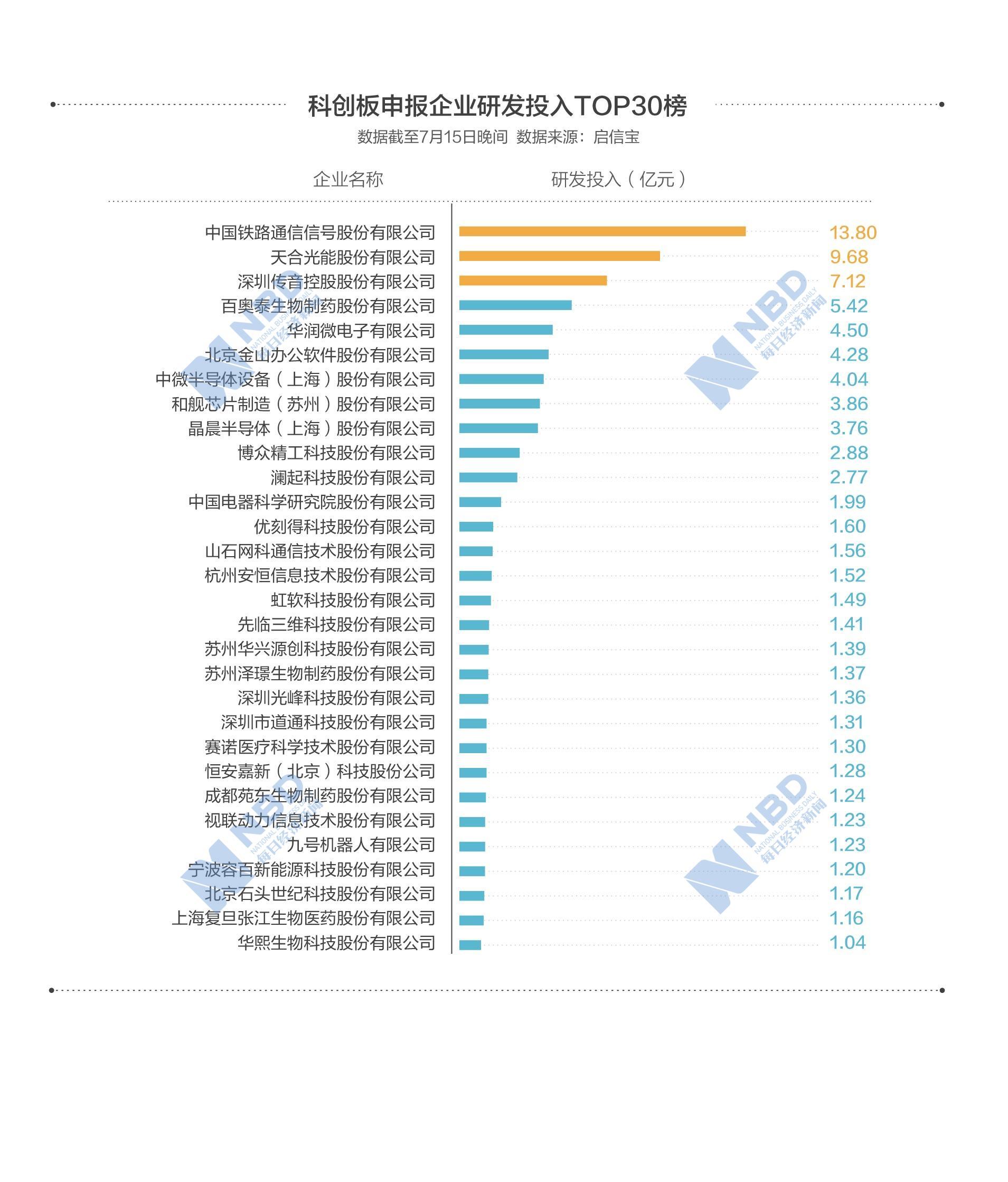

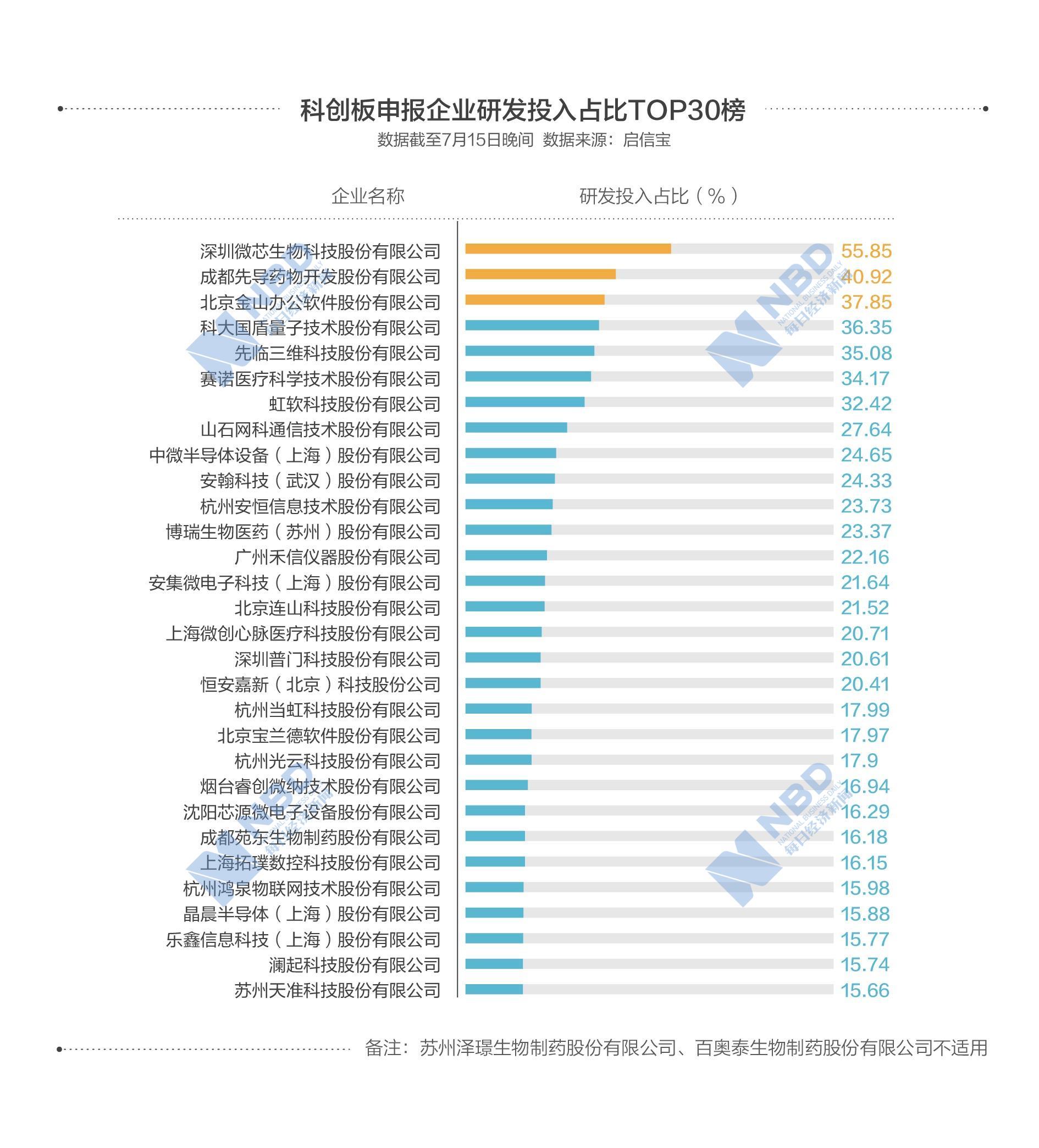

从科创板已受理企业的情况来看,企业研发投入占比明显高于现行其他板块,科创属性已经显露无遗。

中国通号在研发投入上位列第一,但由于公司体量较大,其研发投入占比相对较低。而研发投入占比榜单上排名第一的微芯生物,其研发投入占比达到了55.85%,前七名也均超过了三成。

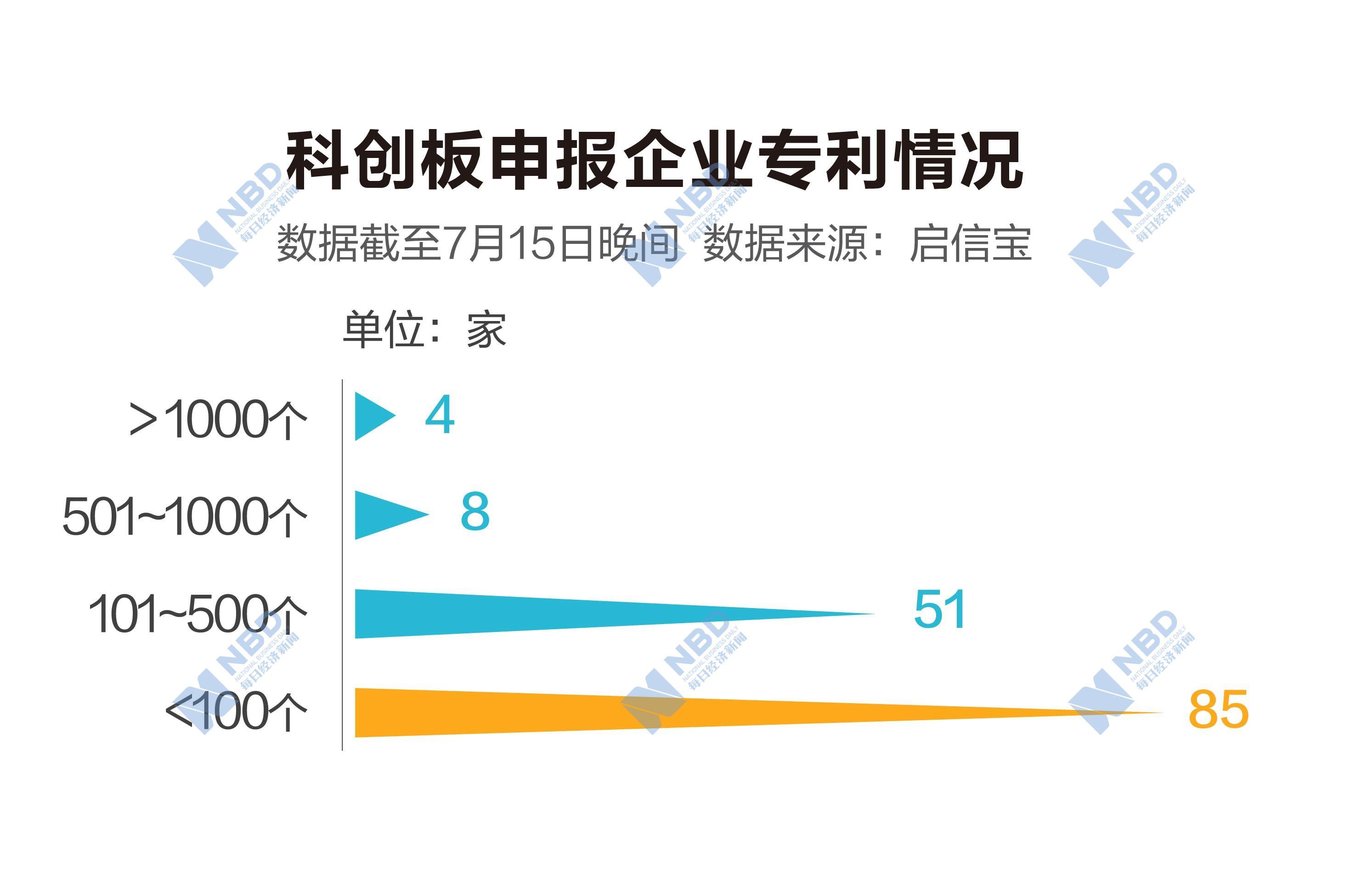

需要注意的是,无论是企业拥有专利数量的多少,抑或是研发投入占比的高低,均无法作为衡量企业科研创新能力的唯一标准。例如在专利数量的考量上,也需要考虑专利所对应的核心技术权属是否完整清晰,企业是否依靠核心技术开展生产经营,其专利是否具有较高的市场价值等。

以研发投入而论,也还需要与同行业、或是同周期内的企业做进一步对比,综合考量企业的科技研发能力,并同样需要考虑企业的研发成果是否会被市场所接受。

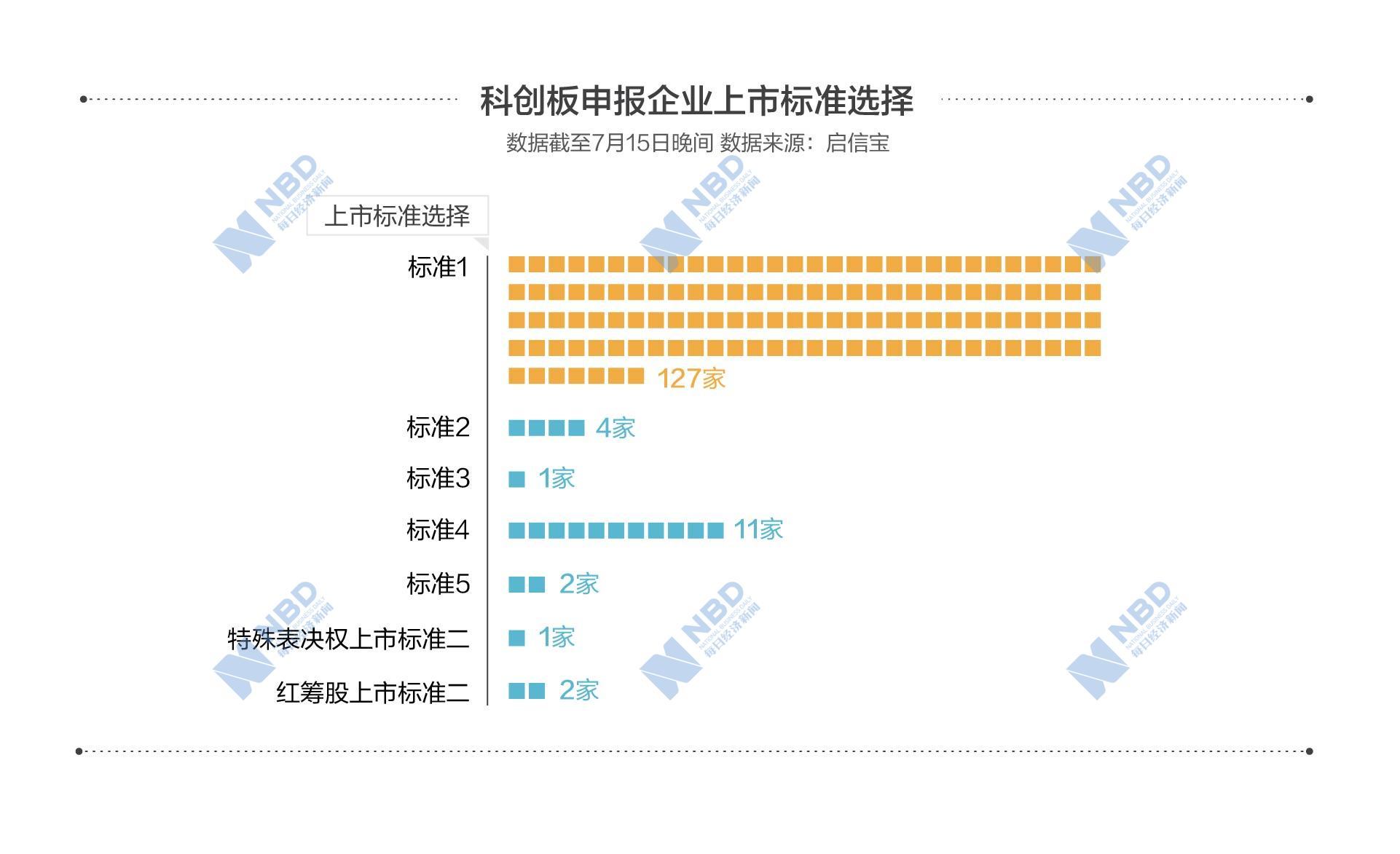

上交所为科创板设定了极具包容性的五套上市标准,对红筹企业、存在表决权差异安排的企业也有相应的标准可供选择。

从统计情况来看,绝大部分企业在申报时都选择了第一套标准,相较之下,选择第五套标准上市的,仅有2家公司。

此外,优刻得是首家被上交所受理的设置“特别表决权”的公司,公司共同实际控制人合计持有9768.82万股特别表决权股份,剩余2.66亿股为普通股份,特别表决权股份拥有的表决权是普通股的5倍。

红筹公司方面,2011年,华润微电子从港交所私有化退市,此次则选择拟于科创板上市。公司选择的上市标准为“预计市值不低于人民币50亿元,且最近一年收入不低于5亿元”。

从受理数量来看,中信建投、中金公司、中信证券保荐公司数量居前。其中,中信建投保荐的沃尔德、天宜上佳、新光光电、西部超导等公司均已“注册生效”。

另一方面,在监管机构多次强调压严压实中介机构责任的情况下,保荐机构也需要提升工作质量。此前,中金公司、中信证券已分别因擅自改动发行人注册申请文件、擅自删减科创板保荐项目招股说明书注册稿内容等原因,收到证监会的警示函。

封面图片来源:摄图网

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。