继10月10日,开心麻花第二大股东,国企资本“中国文化产业投资基金(有限合伙)”挂牌转让其所持有的开心麻花11.33%股权,挂牌转让底价为6.12亿元。事实上,自开心麻花退出IPO以来,这家盈利能力颇为稳健的话剧影视公司的资本之路一直颇受关注。

每经记者|丁舟洋 张春楠 每经实习编辑|杜毅

继半年前宣布放弃IPO后,开心麻花资本棋局走出了新的一步:昨天(10月10日),开心麻花第二大股东,国企资本“中国文化产业投资基金(有限合伙)”挂牌转让其所持有的开心麻花11.33%股权,挂牌转让底价为6.12亿元。

▲北京产权交易所网页截图。

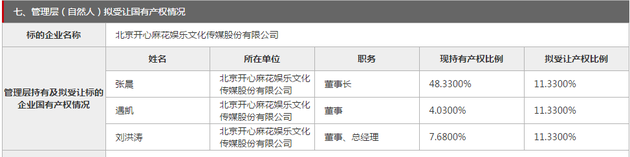

作为股权优先受让人,开心麻花三位持股管理层张晨、遇凯、刘洪涛均拟受让国企二股东转让的全部股权。其他符合条件的非开心麻花原股东也可提出购买并竞价。

▲北京产权交易所网页截图。

如果此次股权由管理层团队吸纳,则开心麻花的股权将进一步高度集中,持股比例高达71.37%,将更利于下一步的资本运作。

▲拟转让开心麻花11.33%股权的中国文化产业投资基金,目前是开心麻花第二大股东。(每经记者 张春楠摄)

事实上,自开心麻花退出IPO以来,这家盈利能力颇为稳健的话剧影视公司的资本之路一直颇受关注。而据业内人士分析,目前A股影视上市公司的日子普遍不好过,放弃IPO转而投靠“大金主”不失为眼下良好选择。

关于此次股权转让的详细情况,每经记者今天(10月11日)分别采访开心麻花、中国文化产业投资基金。双方均表示对此问题不予回应。

▲位于北京西城区文化创意聚集区的北京开心麻花娱乐文化传媒股份有限公司。(每经记者 张春楠摄)

新三板明星公司、退出IPO、调整股权

转让开心麻花股权的中国文化产业投资基金,是曾经助力开心麻花的关键资本。这家基金颇有来头,由中央财政部注资引导。

在2013年5月,中国文化产业投资基金入股开心麻花,成为第二大股东。彼时,该公司方面曾公开表示:“开心麻花作为话剧市场中的龙头企业,其盈利能力以及持续增长方式符合文化内容和传播渠道中‘市场条件好、具备良好盈利记录和稳定现金流、预估资产具有盈利潜力’等要求。”

虽然成立时间已有15年,也曾亮相央视春晚,但在很多人眼中,开心麻花真正的大爆发始于2015年国庆档上映的影片《夏洛特烦恼》。

开心麻花2015年年报显示,《夏洛特烦恼》票房高达14亿元,给公司带来合计收入约1.92亿元,占主营收收入比例的一半,而2014年公司全年收入不过1.5亿元。

借着《夏洛特烦恼》的喜气,开心麻花在2015年年底挂牌新三板,并将注册资本扩大十倍。成为“中国话剧第一股”,估值较挂牌前飙升十多倍,是新三板的“明星公司”。

此后两年开心麻花分别推出《驴得水》《羞羞的铁拳》,成绩斐然。挂牌一年半,2017年1月,开心麻花宣布冲刺A股。

▲《驴得水》豆瓣得分8.3,取得口碑、票房双丰收。(豆瓣电影/图)

但开心麻花IPO之路一波多折,宣布拟IPO两个月后,开心麻花就中止了IPO申请,原因是“审查期间,为开心麻花出具首次公开发行股票并上市相关法律文件签字律师之一,因个人发展需要从原律师事务所离职。”

随后的2017年10月,开心麻花恢复了IPO审查。直至今年3月,恢复IPO审查不足半年的开心麻花再度撤回IPO申请。

对于二股东退出节点的分析,香颂资本董事沈萌认为,“中国文化产业投资基金是以PE形式作为财务投资者,助推IPO,但现在影视公司冲刺资本市场的前景充满不确定性,中国文化产业投资基金在这个时间点上选择退出也在情理之中。”

一位不愿具名的影视分析师表示,资本对影视行业越来越冷静,相关影视公司融资肯定会更困难。而开心麻花近几部作品票房口碑表现不一,经营结构单一,改编自舞台剧的内容储备不足等问题已经比较明显了。开心麻花不但需要扩充内容储备,增加营收渠道,也需要进一步的创新。

买方需具备的资格之一:有舞台剧及电影经验

按照国有控股企业出售资产的规定,开心麻花股权在产权交易所进行公开挂牌和转让。

根据北京产权交易所的产权转让信息,中国文化产业投资基金将转让开心麻花40,782,938股股份,占开心麻花总股本的11.33%,转让底价为6.12亿元。

截至2018年6月30日,开心麻花营业收入约3.4亿元,净利润约4345万,负债总计约1.9亿元,资产总计约10.7亿元。虽然近期影片《李茶的姑妈》表现不尽如人意,公司的持续创意能力也受到市场的疑虑。但从这一串财务数字来看,开心麻花依然是优质资产,经营情况向好。

而开心麻花的这11.33%股权,也并非想买就能买。受让方需要具备以下五项资格条件:

1、意向受让方应为在中华人民共和国(为本次公告之目的,不包括香港特别行政区、澳门特别行政区和台湾地区)依法注册并有效存续的企业法人、其他经济组织,或为不拥有中国境外永久居留权或非中国国籍的自然人,且应符合相关法律法规及监管要求。

2、意向受让方为企业法人、其他经济组织的,股权结构中按照权益穿透不存在外资成分。

3、本项目接受联合体受让,联合体成员方不超过10家,且将被视为一个意向受让方参与本次交易。

4、意向受让方应具备舞台剧及电影行业经验或出品过话剧及电影。

5、国家法律、行政法规规定的其他条件。

尤其是第四条,意向受让方应具备舞台剧及电影行业经验或出品过话剧及电影,这样的公司或自然人放眼全行业除了开心麻花又有几个?

作为开心麻花的原股东、公司管理层,开心麻花董事长张晨;董事遇凯;董事、总经理刘洪涛均对此次交易享有优先受让权。他们三位也是拟受让方。张晨现持有开心麻花股权48.3%,遇凯持有4%,刘洪涛持股7.68%,且根据此前的年报披露,张晨和遇凯为一致行动人。如果此番股权进一步由管理层收拢,他们三人将持有开心麻花股权超过70%。业内人士认为,这将更便于公司下一步的资本运作,整体运作寻找一个“大金主”接盘。

值得注意的是,开心麻花放弃IPO的其理由“股权结构调整”,与新丽传媒放弃IPO的原因如出一辙。而新丽传媒退出IPO是因为“嫁身”腾讯。因此,开心麻花的股权变动后是否会引入更大的资本方也是外界猜测的话题。

事实上,开心麻花一系列卖座电影背后不乏新丽传媒的助攻。两家合作紧密的小伙伴先后放弃IPO,新丽传媒率先投入腾讯怀抱,不免引起猜测开心麻花也可能结盟腾讯。每经影视记者就此求证腾讯和开心麻花方面,均未获得双方回应。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。