中信建投成立于2005年,2016年12月于中国香港联交所上市,针对全球发售11.3亿股H股,其中,0.96亿股面向中国香港地区投资者发售,10.34亿面向国际投资者发售。时隔一年半回归A股后,它将成为第11家A+H股上市券商。

每经记者 王砚丹 每经编辑 何剑岭

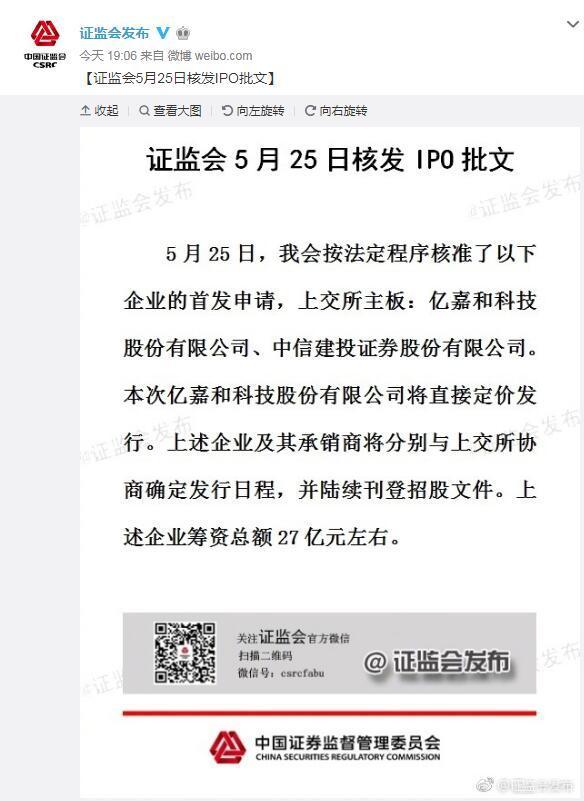

又一家券商即将上市。5月25日晚间,证监会最新核发IPO批文,核准“亿嘉和科技股份有限公司、中信建投证券股份有限公司”这两家企业首发申请,登陆上交所主板。

图片源自:证监会发布微博

中信建投4月3日才过会,一个半月之后就拿到批文。如无意外,上半年之内登陆上交所应是大概率事件。

中信建投成立于2005年,2016年12月于中国香港联交所上市,针对全球发售11.3亿股H股,其中,0.96亿股面向中国香港地区投资者发售,10.34亿面向国际投资者发售。时隔一年半回归A股后,它将成为第11家A+H股上市券商。

在行业中,中信建投一直各项主要指标排名第一梯队。根据招股说明书,2015年~2017年,公司三年净利润分别高达86.52亿元、53.13亿元和40.62亿元。2017年,公司在131家证券公司中,获得以营业收入计3.28%及以净利润计3.32%的市场份额(以母公司和中国证券业协会口径),营业收入和净利润分别行业排名第八和第九。2012年至2016年,中信建投的净资产收益率连续五年在按总资产规模排名的中国前20大证券公司中排名第一。2017年度,公司的加权平均净资产收益率达到9.90%,高于以中国证券业协会公布资料计算的6.5%的证券行业平均净资产收益率。

截至2017年12月31日,公司拥有806.71万名财富管理客户,其中16.70万户为中高端客户;拥有15912名企业客户,包括对我国经济具有影响力的大型国有企业、具有经济活力的优质非国有企业以及具有成长潜力的中小企业,覆盖金融服务、高端制造、TMT、房地产、能源、节能环保、医疗健康和新材料等行业领域;拥有11212名机构客户,其中包括公募基金、私募基金和保险公司等专业机构。

招股说明书显示,中信建投证券此次A股发行所募集资金在扣除发行费用后,将全部用于增加公司资本金。中信建投证券表示,将统一管理分配扩充后的资本金,计划重点使用方向将包括“投资银行、财富管理、交易及机构服务、投资管理、国际化方向、中后台建设”六大方面。

值得一提的是,今年以来,华西证券已经在中小板上市,中信建投证券即将成为今年第二家A股上市的券商。目前,华林证券、南京证券、长城证券及天风证券A股IPO也已经申请顺利过会;国联证券和红塔证券A股IPO申请进入预披露更新阶段;中泰证券A股IPO申请进入“已反馈”状态。A股券商板块正日益壮大。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。