近期,中国银监会网站发布了《关于开展投资管理型村镇银行和“多县一行”制村镇银行试点工作的通知》。其中提到“独立法人身份”、“可发起设立和收购其它村镇银行”、“集约化管理”、“跨区域经营”……该通知从完善准入政策、加强定位监管、加强风险监管三个维度,提出了21项具体政策措施,其中,推出投资管理型村镇银行和“多县一行”制村镇银行试点堪称两大亮点。

每经编辑 张祎

每经记者 张祎 每经实习编辑 陈适

日历刚翻到2018年,监管部门就给全国逾1500家村镇银行送来了政策支持。2018年1月12日,中国银监会网站发布了《关于开展投资管理型村镇银行和“多县一行”制村镇银行试点工作的通知》,从完善准入政策、加强定位监管、加强风险监管三个维度,提出了21项具体政策措施,以促进村镇银行进一步发展。

其中,推出投资管理型村镇银行和“多县一行”制村镇银行试点无疑是此次政策的亮点所在。“独立法人身份”、“可发起设立和收购其它村镇银行”、“集约化管理”、“跨区域经营”……此番银监会试点工作为村镇银行带来的政策机遇,可谓“豪礼重重”。

有业内研究人士预计,随着投资管理型村镇银行和“多县一行”制村镇银行试点政策的展开,集约化管理将会进一步凸显,势必加快未来村镇银行之间整合的步伐。已走过近11个年头、覆盖全国近七成县市的村镇银行或迎来“自主发展,开枝散叶”的裂变时代。

【投资管理行模式是一个去行政化,更市场化、更商业化的模式,作为投资管理行的村镇银行,其身份将由部门管理、事业部向独立法人转变】

“在坚持主发起行制度的同时,着力培养村镇银行的自主发展能力。”2016年底,一个由众多业内专家学者以及银行高管组成的课题研究小组在历经近半年调研编著而成的《中国村镇银行发展报告2016》(以下简称报告)中给出了如上政策建议。

在这份以13家主发起行和132家村镇银行为调研样本,较为全面反映了村镇银行发展历程的报告发布一年之后,针对村镇银行持续发展问题,监管层再次作出了探索。

2018年1月12日,中国银监会网站发布《关于开展投资管理型村镇银行和“多县一行”制村镇银行试点工作的通知》(以下简称通知),从完善准入政策、加强定位监管、加强风险监管三个维度,提出了21项具体政策措施。

通知明确,具备一定条件的商业银行,可以新设或者选择1家已设立的村镇银行作为村镇银行的投资管理行(以下简称投资管理型村镇银行),由其受让其主发起人已持有的全部村镇银行股权,对所投资的村镇银行履行主发起人职责。这意味着,作为投资管理行的村镇银行,其身份将由部门管理、事业部向独立法人转变。

“如果是投资管理行模式,其将更专业、更专注、更集约、更高效。”时任村镇银行课题研究小组组长的中国社会科学院农村发展研究所研究员杜晓山对媒体解读此次村镇银行新规时指出,投资管理行模式是一个去行政化,更市场化、更商业化的模式,对村镇银行的发展是一种正向推动,其既管投资,又负责运营管理,责权利明确清晰,负责对象从原来单一的主发起人,转变为向股东、董事会负责,这是本质性的变化。

除了确立管理和投资身份外,通知中还赋予了村镇银行跨区域经营的权利,提出了试点“多县一行”制村镇银行模式。即在中西部和老少边穷地区特别是国定贫困县相对集中的区域,可以在同一省份内相邻的多个县(市、旗)中选择1个县(市、旗)设立1家村镇银行,并在其邻近的县(市、旗)设立支行。

在业内看来,上述举措正是普惠金融惠及农村广大人群思路的体现。中南财经政法大学产业升级与区域金融协同创新中心研究员李虹含认为,坚持村镇银行的网点持续向乡镇延伸,提高村镇银行服务的有效性和覆盖面,确保村镇银行坚守农村市场发展的战略定位,可以避免村镇银行出现“脱农现象”,有效地引导村镇银行资金脱虚向实,支持农村经济和实体经济快速发展。

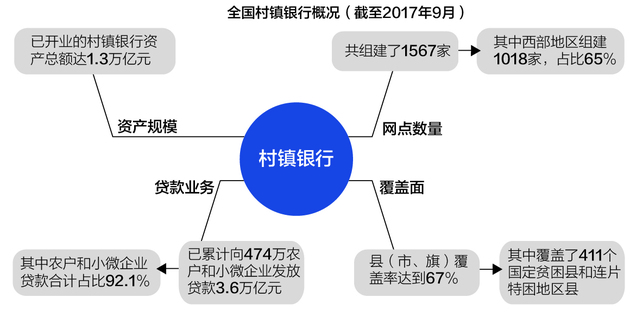

数据来源:中国银监会网站 邹利制图

从【金融服务到农田耕锄,这“最后一公里”的筑路者非村镇银行莫属。从农商行到国有大型商业银行,纷纷通过村镇银行将业务触角伸入农村金融】

从设立初衷看,村镇银行作为农村金融服务体系的有力补充,承载着服务“三农”和小微企业、促进县域经济发展的政策使命。

2006年底,银监会发文,对村镇银行给出了定义,并提出了试点区域范围。2007年3月1日,全国第一家村镇银行——四川仪陇惠民村镇银行挂牌成立,开启了村镇银行走向广袤农村大地的进程。

从首批试点四川、青海、甘肃、内蒙古、吉林、湖北6个省区,到2008年试点省区扩大到31个,再到2010年、2011年间的大步扩张以及后期稳健发展,十年时间里,村镇银行完成了从无到有的布局。

截至2017年9月末,村镇银行已覆盖了全国67%的县(市、旗),机构数量增至1567家,其中65%分布在中西部地区,已开业的村镇银行资产总额达到1.3万亿元。

虽然与同期全国银行业金融机构240.40万亿元的资产总额相比,村镇银行的资产规模并不算起眼,但从普惠金融、支农支小的角度看,村镇银行对农村实体经济的扶持和促进用作不可小觑。统计数据显示,截至2017年9月末,全国村镇银行已累计向474万农户和小微企业发放贷款3.6万亿元,农户和小微企业贷款合计占比高达92.1%,户均贷款38万元。

以开业时间最长的四川仪陇惠民村镇银行为例,该行在2017年9月末已拥有11家支行,总资产达42.96亿元,各项存款余额36.08亿元,贷款余额23.79亿元。作为其主发起行,四川天府银行已将发展设立村镇银行纳入该行整体发展战略规模,除了四川地区外,还将村镇银行开到了上海、贵州等地。

实际上,无论是城商行、农商行还是全国性股份制银行甚至国有大型商业银行,均纷纷通过村镇银行将业务触角伸入农村金融领域。据《每日经济新闻》记者不完全统计,截至2017年6月末,25家A股上市银行里,近八成旗下设有村镇银行,数量合计超过了240家。其中,中国银行和新加坡淡马锡旗下的富登金融控股有限公司合作成立的中银富登村镇银行在全国12个省(直辖市)设立了82家村镇银行和86家支行,成为国内机构数量最多、业务范围最广的村镇银行。

“前几年的困难时期都过去了,现在村镇银行发展形势持续向好,这是毫无疑问的。”中国村镇银行发展论坛秘书长蒋勇对《每日经济新闻》记者表示,村镇银行刚设立的时候,面临着品牌知名度不高,当地百姓不太认可等劣势。但随着瓶颈期过去,村镇银行现在已是遍地开花,在农村市场占有了一席之地,其发展正处于很好的时机。

【农村普惠金融总得有人去做,不应过分强调商业化和利润最大化,经济效益和社会效益需要达成平衡,要兼顾评估“财务绩效+社会绩效”】

作为基层金融机构,村镇银行一直走着“小而专”的路子,市场影响力远不及城市中各大银行。而就在2017年,随着数笔发生在大中型银行间的村镇银行股权打包式转让以及民间资本间村镇银行股权交易潮的兴起,村镇银行进入了更多人的视野。

2017年3月,北京产权交易所网站挂出了一串带有“国开”字样的村镇银行股权转让信息。而后,“国开行甩卖15家村镇银行股权”的新闻引发坊间热议。因为在此前,清仓式打包出售村镇银行股权并无先例。

无独有偶,2017年7月,在新三板挂牌的齐鲁银行发布一项计划募资50亿元的定增预案。其中,齐鲁银行单一第一大股东、持股比例为20%的澳洲联邦银行也参与到本次定增中来。澳洲联邦银行以其所持有的15家村镇银行股权作价6.59亿元,换得1.68亿股齐鲁银行股权。

其实,这已不是外资银行首次转让村镇银行股权。2016年,渣打银行就将其持有的和林格尔渣打村镇银行4000万股股权全部转让给了包商银行。值得一提的是,和林格尔渣打村镇银行成立于2008年,是渣打银行发起的第一家村镇银行。

除了这些显而易见的大中型金融机构之间的交易外,村镇银行股权近年来在民营资本之间的流转也是屡见不鲜,许多产权交易平台上都能看见一些村镇银行的民营股东在”吆喝”转让手中的股权。

村镇银行股权交易表现活跃背后,是其偏市场化的股权结构。在建设村镇银行初期,村镇银行实行主发起行制度,规定村镇银行最大股东或唯一股东必须是银行业金融机构,持股比例不得低于村镇银行股本总额的20%。随着村镇银行的发展,我国又陆续推行多项政策,将主发起行的最低持股比例降至15%,而且在有利于提供专业化服务、有利于防范金融风险、坚持主发起行最低持股比例的前提下,鼓励和引导民间资本进入村镇银行,提高民间资本的持股比例,规定主发起行以外的股份原则上由民间资本出资认购。

随着民间资本的深度介入,村镇银行的股东呈现出多元化特征。而每个股东出售村镇银行股权的动机,也千差万别。但归纳来看,也能将村镇银行发展中出现的症结总结一二。

报告对村镇银行发展中所出现问题的梳理和总结包括:融资成本高、各行之间经营管理表现相差较大、一些主发起行过度干预或疏于管理阻碍发展等。从既往数据看,村镇银行盈利能力也有待提高。报告显示,2014年前村镇银行盈利能力在不断改善,盈利面已经接近90%。但2015年,资产利润率和资本利润率同比下滑0.2个和0.7个百分点。进入2016年,盈利润在继续下滑。截至2016年第一季度,全国村镇银行资产利润率和资本利润率分别为1.11%和8.32%,均低于商业银行1.19%和15.96%的平均水平。

有业内研究人士对记者分析,对于村镇银行股权转让方来说,很多时候是不得已而为之。其中主要在于两方面因素,一是村镇银行常存在主发起行跨区域管理的问题,管理半径过长,从而削弱了村镇银行防范风险能力;另外,如果转让方考虑战略转型,也往往会选择剥离掉与战略方向不一致的资产。

上述研究人士还称,对于许多收购方而言,除了扩张的需求外,也在摸索以控股公司的模式来打造村镇银行。现在提倡推行投资管理型村镇银行,即集约化、批量化发展,在这种模式下,只有旗下的村镇银行数量达到一定数量,才能便于集约化管理,体现成本效益。该人士预计,随着投资管理型村镇银行和“多县一行”制村镇银行试点政策的确定,未来村镇银行之间整合的步伐势必加快。

“农村金融市场很大,关键是谁做小,做散,做普惠?监管部门的初衷是正面、积极、富有建设性的,但是,真要做到不忘初心,做好普惠金融,其内在问题需要得到解决。”面对媒体,杜晓山直言,在农村金融领域,过分强调商业化和利润最大化是一个错误,经济效益和社会效益需要达成一个平衡,也就是说,要评估两个绩效——“财务绩效+社会绩效”,这一点是否适合未来村镇银行的评估体系,有待于政府、监管部门的综合考量。

(实习生李玉雯对本文亦有贡献)

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。