龙旗科技首发申请未获证监会召开的发审委会议通过,成为2018年发审委否决的第一家企业。但是,更重要的是,海通证券由此“损失”了二三千万元的保荐承销费。

每经编辑 每经记者 陈晨

1月3日,证监会发审委审核了3家企业的首发申请。这是今年首批上会的企业,从审核结果看,1家被否,2家获得通过。

证监会披露的1月3日召开的2018年第4次发审委会议情况显示,未通过审核的公司为上海龙旗科技股份有限公司(以下简称:龙旗科技),保荐人(主承销商)为海通证券。

龙旗科技上市失利,也让海通证券摘得2018年发审委否决首单。但是,更重要的是,海通证券由此“损失”了二三千万元的保荐承销费。

业绩下滑犹如过山车

根据龙旗科技招股说明书介绍,发行人主要从事研发、设计和生产以智能手机、平板电脑为主的智能移动终端设备。发行人以手机设计研发起步,逐步延伸产业链与优化产品结构,发展成为行业内领军的移动终端设备方案提供和制造厂商。自成立以来,公司主营业务、主要产品均未发生重大变化。

火山君注意到,龙旗科技在上述介绍自己时用到“领军”一词,那么,这个领军企业业绩又如何呢?

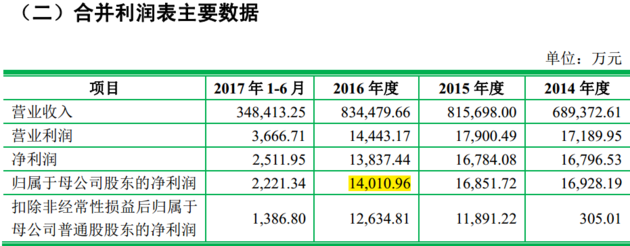

资料来源:龙旗科技招股说明书

从龙旗科技招股说明书中披露的来看,2014年~2016年,龙旗科技营业收入一直在持续增长,到2016年高达83.45亿元。但相反,归属于母公司股东的净利润却一直在下滑,从2014年的1.69亿元到2016年的1.4亿元,下滑了17%,不过好在归属于母公司股东的净利润都还远超1亿元。要知道,对于拟IPO公司来说,3000万元净利润是一条隐形红线,这么看来,龙旗科技的业绩还是可圈可点。

不过,进入2017年,事态发生了大转弯,截至上半年营业收入为34.84亿元,归母净利润却只有2221.34万元,而这也是发审委提出的第一个问题所在——发行人营业收入持续增加而净利润大幅下滑。

另外,值得注意的是,在公司营业收入中,投资收益占利润总额较高。火山君查看到,2014年~2017年上半年,公司取得的投资收益分别达到8293.70 万元、9644.92万元、3067.36万元及2680.69万元,而这一点公司也坦诚道,由于投资收益本身就不具有持续性和稳定性,未来若无法持续取得较高投资收益,将对公司整体利润水平造成负面影响。

同时,公司的经营现金流也出现了急剧恶化。根据招股说明书显示,2014年和2015年经营活动产生的现金流量净额分别为1.52亿元和4.74亿元,而2016年却大逆转,出现近700万元的负值,到了2017年上半年,“窟窿”就迅速扩大到-5.34亿元,这就说明公司经营出现了一些不利变化。

公司经营活动现金流量情况如下:

资料来源:龙旗科技招股说明书

当然除了业绩上,公司业务上也出现了不少让发审委提出问题的地方。比如前五大客户占比70%以上,客户集中度较高;小米公司成为关联方,且关联交易逐年增长,其中技术服务收入中的提成和技术开发测试收入毛利率偏高等。

海通证券“痛失”千万保荐承销费

IPO审核被否,心痛的不只是龙旗科技,还有就是保荐人(主承销商)海通证券。不仅仅是因为海通证券戴上了新年发审委否决的首单的帽子,更重要的是“失去”了真金白银——保荐承销费。

根据广证恒生统计显示,2016年至2017年8月末期间上市的公司,承销保荐费率平均为6.22%,但是不同板块上市的公司又有较大差异,比如上证主板上市的公司平均承销保荐费率最低,约为5.15%,而在创业板上市的公司平均承销保荐费却最高,平均达到8.46%。另外,就融资规模上看,50亿以上企业平均费率2.11%,融资规模3亿以下企业平均费率10.69%,两者相差8.58个百分点。

“这个主要还是根据企业的融资规模来协商确定的,一般来说,对于更大型的融资企业,承销保荐商可能会提供更低的费率,以吸引企业,同时能增加机构承销保荐收入”,一家上市券商的投行人士告诉火山君:“就比如我们最新报会的一单,承销费金额是按照募集资金总额的7%收取,且承销费金额不低于2000万元。如果企业在发行前3个月,或者发行前30家同等规模企业IPO的承销费率低于7%,那么,承销费率就按照上述平均费率9折执行,但是承销费金额还是不能低于2000万元。”

龙旗科技报送的招股说明书显示,龙旗科技拟在创业板公开发行7000万股,募集资金近4.27亿元。按照前述比照,龙旗科技募集资金并不庞大,又在创业板发行,这么看来费率应该是低不了,就即使按照全部公司6.22%的平均费率来计算,这一被否就至少少赚了2600万元,而要按照在创业板上市的公司平均费率8.46%来计算,那少赚了至少3600万元了。

2017年券商IPO承销收入达150亿元

一单就有上千万收入,怪不得火山君每年都能听到,来自世界顶级商学院,还有来自北大清华等中国最高学府的毕业生,带着简历蜂拥而至,试图挤进这金灿灿的圈子——投行圈。

Wind数据显示,2017年共有60家券商有IPO承销收入,合计150.13亿元。广发证券居于首位,达12.47亿元,中信证券以微弱之差紧跟其后,为12.40亿元,这也是仅有的两家超过10亿元的收入的券商。

此外,国金证券、海通证券、国信证券和中信建投顺次排后,而且收入均在9亿元以上。还有,招商证券、安信证券、国泰君安和华泰联合证券收入也都在5亿元以上。值得一提的是,上述10家券商收入,占到市场份额的近6成。

2017年首发承销收入超过1亿元券商:

数据来源:Wind

每经记者 陈晨

每经编辑 吴永久

(本文封面图来自视觉中国)

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。