很多人投资可转债看中的是其可以转股,相当于自带一份“看涨期权”,在转股价低于正股价时,可以转股价转成相应数量的股份,再以正股价卖出,从而获取无风险利润。那么,实际情况中,究竟有多少可转债转成了上市公司的股份呢?近日,多家公司披露的阶段性转股结果或能提供答案。

需要说明的是,这只是发行可转债的上市公司披露的阶段性转股结果,但仍可以从中看出端倪。

2018年元旦刚过,多家公司披露发行可转债的转股情况。

数据显示,在目前已披露截至2017年底转股结果的近20只可转债中,基本还只是转了一个零头,绝大多数尚未转股的金额占到了总额的99%以上。这里面虽然有可转债还远未到期的因素,但多数公司正股价格长时间低于转股价或是一个更重要的因素,在这样的情况下,转股无利可图,还不如继续持有。

这里面国贸转债(110033)和广汽转债(113009)算是两个“另类”,截至去年底,上述两只可转债的未转股金额分别只剩52.24%和62.1871%。

国贸转债的转股期自2016年7月5日开始,初始转股价格为9.03元/股,公司中途进行了两次利润分配,转股价格也相应进行了两次调整:2016年6月21日实施了2015年度利润分配方案,转股价格由9.03元/股调整为8.93 元/股;2017年7月6日实施2016年度利润分配方案,转股价格由8.93元/股调整为8.81元/股。

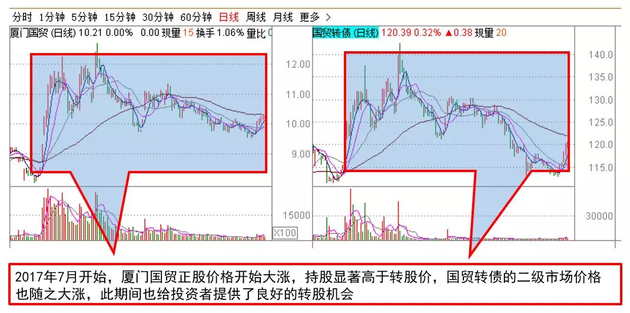

从进入转股期后厦门国贸正股表现来看,多数时间都高于转股价,特别是2017年下半年以来,这种形势更为明显,其间甚至一度冲高至12.70元,较转股价溢价明显。正股价格的大幅上涨推动了国贸转债价格的上涨,可转债价格甚至一度冲高至142.50元。与此同时,也给投资者提供了良好的转股时间窗口。

整个2017年四季度,厦门国贸(600755)的正股价格也持续保持在转股价之上。事实证明,2017年四季度国贸转债转股仍较为活跃:当季累计共有约3.5亿元国贸转债转换成公司股票,因转股形成的股份数量约3978万股,占可转债转股前公司已发行股份总额的2.39%。

广汽转债的情况与国贸转债相似,其正股广汽集团(601238)的二级市场价格长期都在转股价之上,给转股提供了充足的时间。

值得注意的是,不论是厦门国贸,还是广汽集团,其2017年经营业绩大概率都将出现显著增长:从已披露的三季报数据显示,厦门国贸2017年前三季度营业收入和净利润同比增速分别达65.23%和104.98%,同期广汽集团的营业收入和净利润同比增速则分别达到50.15%和59.79%。业绩的快速增长支撑了股价的大幅上涨,而股价的上涨推动了可转债价格的上涨,以及转股价值的体现。

上述案例很大程度上说明,当可转债遇到公司高增长,可转债转股价值将能极大地体现,不论是持有可转债,还是转股均能获得不菲的收益。不过,从目前的多数案例来看,很多时候可转债的转股价值并不能体现,这和上市公司的业绩表现和市场环境密切相关。

自可转债采取信用申购后,供给量大幅增加,稀缺性降低,可转债二级市场价格总体也受到较大冲击。

以代表可转债价格的中证可转换债券指数为例,该指数在2017年9月上旬触及314.59点的高点后便不断走低,在新的可转债大幅增加的2017年11月,该指数跌势加速。然而从2017年12月开始,该指数已开始出现企稳趋势,时值多只可转债破发。

由于可转债本身带有债券属性,除非上市公司出现财务危机,持有到期一般都能收回本金并获得利息,这使得多数可转债的真实内在价值都在100元以上,破发并非可转债的常态。

最近一个交易日,中证可转换债券指数再次出现上涨趋势,且成交量已有所放大。

来源:证券时报网公众号(ID:wwwstcncom) 记者: 胡华雄