2011年下半年,在比特币下跌过程中,曾有七天单日跌幅超过20%,整个下跌过程持续了3个月才真正见底,90天时间跌幅85%,相信大部分人都无法再坚定持有了。在2013年,比特币两次崩盘也同样惨烈。

过去几个月最火的一类资产叫比特币,仅仅在今年比特币涨幅20倍,而过去八年比特币的涨幅超过了2200万倍。越来越多质疑比特币泡沫的人被打脸,但更多的人以一种旁观者眼光,等待着比特币泡沫最终破灭。如同每一次大泡沫的来临一样,人们总是会看到一轮疯狂的造福运动。

全球40%的比特币控制在几千人手里,造就了一批又一批的亿万富翁。今天我们聊聊过去三次重大的比特币市场回调,看看比特币的造福神话中,究竟有多少毁灭财富的灾难。从中我们也能明白,投机资产的大涨行情,是大多数人无法真正赚到钱的。

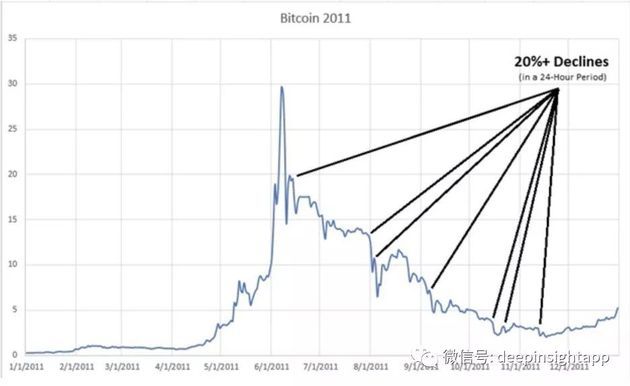

2011年开始的时候,比特币还只有0.3美元/币,到了6月8日那天触达到了31.5美元/币,在半年不到就取得了105倍的涨幅。然后不到一个月的时间内,比特币就暴跌到了11美元/币,再过了一个月不到又下跌到了7.8美元/币,然后继续回落到4.77美元/币。也就是说,在90天的时间内,比特币暴跌了85%。

下图是当时整个比特币暴跌的过程,由于没有一个定价体系的“锚”,最初的比特币更多是流动性驱动。跌幅最大的一天是见顶之后,当天跌幅超过30%。在整个下跌过程中,一共有七天比特币的单日跌幅超过20%。整个下跌过程持续了3个月才真正见底。90天时间跌幅85%,相信大部分人都无法再坚定持有了。

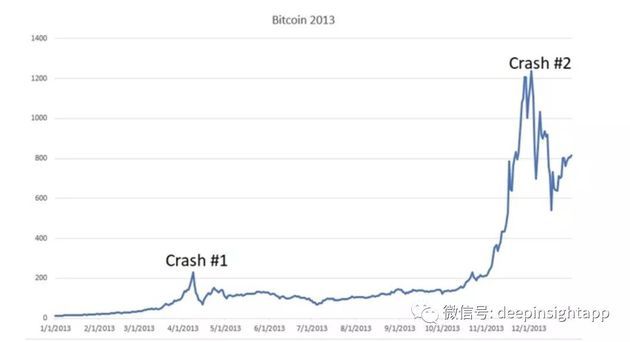

来到2013年,比特币再次在这一年涨幅超过100倍,但其中也出现了两次暴跌,特别是第二次暴跌用了好几年才修复。而中国大妈其实就是在2013年开始参与比特币的,当时我做机构销售的时候,也在年中写了关于比特币的文章。可以说,2013年的那次100倍暴涨,以及之后的大跌,让比特币真正进入了大众视野。我们先看看比特币在2013年全年的走势图:

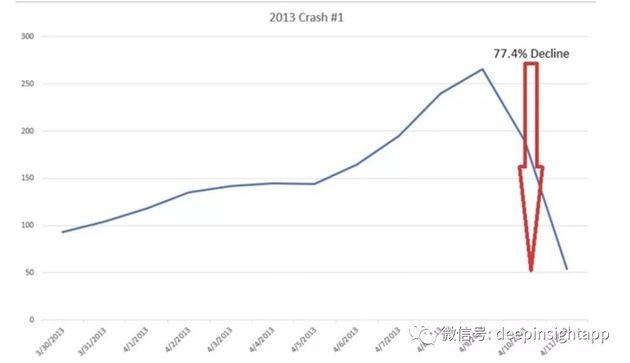

第一张图我们可能看着不觉得很严重,Crash 1仅仅是一次小幅调整。但是近距离观察,却是不折不扣的暴跌。当时在触及到266美元/币的高点后,比特币在三天之内暴跌77.4%,下跌到了54.25美元/币。虽然我们从上面的大图看到,经过了几个月的调整,比特币价格最终修复失地,再次创新高。但是,三天跌幅77%。任何“价值投资者”都要被震出去了。。。下图是暴跌放大的图,我们看到没有回调的三天大跌。

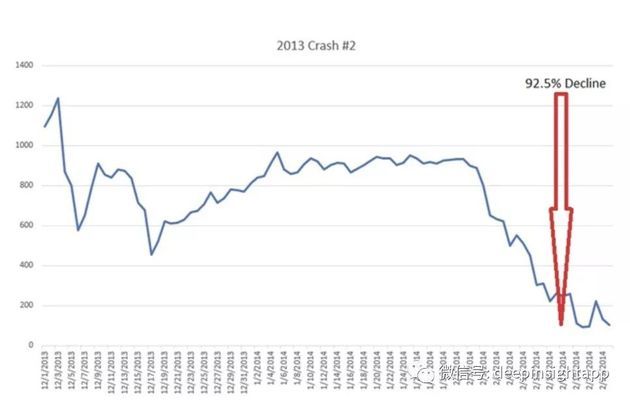

接下来则是2013年的Crash 2,也是比特币历史上最毁灭财富的一次下跌。之前我说过,2013年比特币的暴涨开始吸引大量的“人民币玩家”入场。甚至开玩笑的说,中国大妈开始入场扫货了,带动了2013年那波比特币的“主升浪”。但是到了12月5日,以中国央行为首的监管部门联合印发《关于防范比特币风险的通知》(以下简称“《通知》”),明确指出比特币不是货币,不应作为货币在市场上流通使用,普通民众在自担风险的前提下拥有参与的自由,各金融机构和支付机构不得以比特币为产品或服务定价。这个通知也导致了比特币出现了历史上最大一次暴跌:在83天之内,比特币价格暴跌92.5%,几乎毁灭了这个市场。

2013年的这次大跌,让比特币进入了一轮长期熊市。从2013年一直到2015年,比特币基本上是震荡下行的熊市,期间只有短暂的反弹。任何一个人再看好比特币,也很难长期在熊市中保持自己的信仰。特别是这一次经过了前期的快速下跌后,没有继续创新高,而是不断向下。这也是为什么到了2015年,比特币又被中国大妈遗忘了,因为大妈都去营业部加杠杆炒股票了。。。

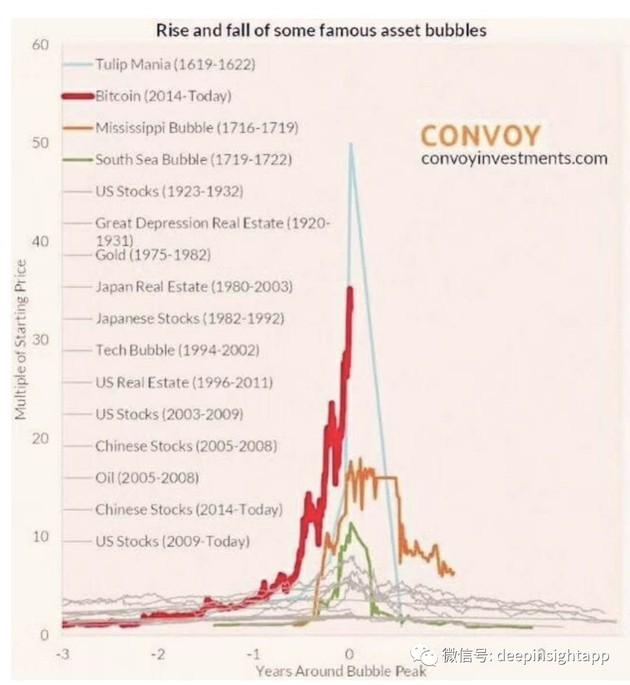

最后,当然是下面这张图。许多人把比特币看做历史上最大的一次资产泡沫,能够和其对比的只有当时的郁金香泡沫。当然,也可能我们的视野不够开阔,无法看到比特币的价值。看空,看多都有其理由,没有必要做过多争论。通过对于比特币几次泡沫的分析,我们看到这个资产波动率非常大,而且也出现过比较长的熊市。如果对于基本面认知不够,建议不要过多参与博弈。

最后的最后,当然回到投资本质。投机,总有人会赚钱,任何一次投机,也一定有跑硬币大赛冠军。这就好比买彩票,总会给你一个暴富的憧憬,但每一次中六合彩的人,又恰恰不是你。这也是典型的“穷人思维”。在投资上,我们要有“富人思维”,懂得放弃,尽量在自己的能力圈内做投资,买入自己能理解的价值。数据回溯,我们看到比特币有巨大涨幅,但其中不乏几次巨大的波动和长期熊市。最终,又有多少人能从头赚到尾呢?

如果你不是时间的朋友,那你一定是时间的敌人。比特币和许多投机品种一样,看似经历了一轮巨大上涨,但是多少人能拿走,多少人曾经卖掉过,熊市底部几年的时候又有多少人放弃了?关键是,投资人必须对所持有的品种有认知,有了认知才有信心,才能够做价值判断。否则最终就是将自己的命运交给他人,交给每天的波动。

用巴菲特的话说,市场中永远有跑硬币大赛冠军,懂得放弃,相信价值才是最重要的。因为只有价值,才是时间最好的朋友,才能带来最大的杠杆。

(来源:华尔街见闻 撰稿:点拾投资)