天然气和原油价格,通过生产资料向生活资料的燃气和汽油等传导。9月份以来,天然气和原油价格的大幅上涨,使得成本端通胀压力上升,随着成本端通胀压力的持续释放,明年通胀中枢或将明显抬升。

热点分析:天然气和原油价格的主要传导路径,包括PPI到CPI和服务到CPI

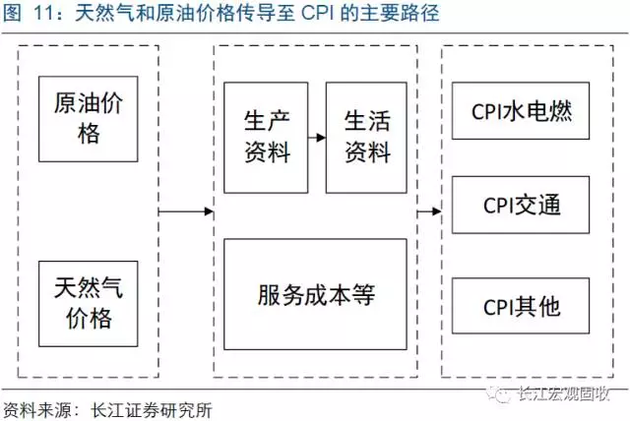

近几个月,天然气和原油价格的大幅上涨,主要通过生产资料到生活资料再到CPI和服务到CPI两条路径传导至CPI。9月以来,国内天然气和原油价格大幅上涨,全国液化天然气市场价格和布伦特原油价格分别较8月底上涨了123%和21%。天然气和原油价格,通过生产资料向生活资料的燃气和汽油等传导,影响CPI;也可以通过餐饮、运输等服务价格,最终反映在CPI服务相关分项。

不论哪种成本变化,成本端通胀压力主要传导路径并没有实质变化;随着成本端通胀压力的持续释放,通胀中枢将明显抬升。不论天然气和原油价格,还是人力成本和房租等变化,向CPI的传导路径主要是PPI到CPI和服务到CPI两条路径。相比于天然气和原油,人力成本、房租等前期积累的成本端通胀压力释放较为缓慢,对CPI的影响是一个渐进过程。随着成本端通胀压力持续释放,明年通胀中枢将明显抬升,原油价格变化或是明年通胀超出预期的风险点。

债市策略:短期波段交易需谨慎,中长期利率债长端收益率或仍面临上行风险

市场情绪有所修复,短期波段交易需谨慎。近期,金融防风险的边际影响趋弱,叠加11月实体经济主要指标和通胀的回落,市场情绪有所修复,债市调整放缓。海外主要央行议息会议结束后,海外货币政策冲击阶段性也暂缓。然而,金融防风险仍在持续推进,交易型机构或继续受到压制,短期波段交易仍需谨慎。

中长期来看,债券配置价值逐渐显现,金融防风险的持续推进、显著回升的通胀和较强的经济韧性,均不支持债市出现趋势性机会。债市持续调整下,长端收益率已接近历史高位,债券配置价值逐渐显现。然而,金融防风险仍在推进,银行理财等规模或趋于回落,交易型机构主导的债市调整或尚未结束。同时,随着成本端压力持续释放,明年通胀中枢将明显回升;结构优化下,经济韧性较强,均不支持债市出现趋势性机会,利率债长端收益率或仍面临上行风险。

从气、油涨价,看成本端通胀压力传导

事件:

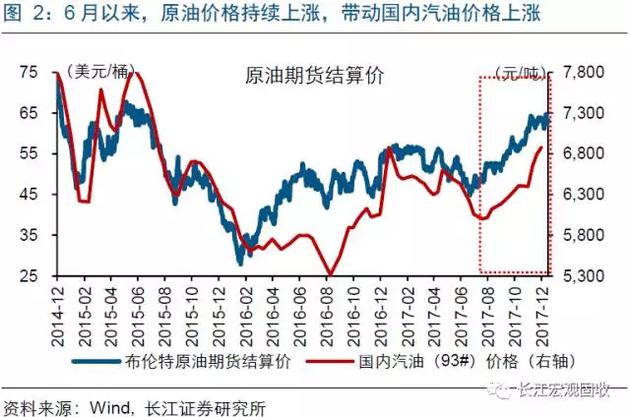

近几个月,天然气和原油价格大幅上涨,全国液化天然气(LNG)市场价格由8月底的3129元/吨上涨至12月上旬的6967元/吨;布伦特原油价格由8月底的52.38美元/桶上涨至12月15日的63.23美元/桶。

(信息来源:Wind,长江证券研究所)

点评:

近几个月,天然气和原油价格的大幅上涨,加剧了部分人士对成本端通胀压力传导的担忧。9月以来,国内天然气价格大幅上涨,全国液化天然气市场价格由8月底的3129元/吨上涨至12月上旬的6967元/吨;“煤改气”地区天然气价格上涨更加显著,河北地区液化天然气到货价格由8月底的3400元/吨上涨至12月14日的8550元/吨。同时,原油价格也明显上涨,布伦特原油价格由8月底的52.38美元/桶上涨至12月15日的63.23美元/桶,国内成品油价格也相应调整。天然气和原油价格的大幅上涨,或加大居民生活和企业成本端压力,加剧了部分人士对成本端通胀压力传导的担忧。

直观上来看,天然气价格变化对CPI居住水电燃料的影响较为显著,原油价格对CPI交通工具用燃料影响较为显著。天然气是城镇居民日常生活中使用较为广泛的燃料,因而天然气价格与CPI居住水电燃同比走势较为类似。部分汽车使用天然气作为燃料,天然气价格变化理论上也影响CPI交通工具用燃料项,但目前汽车主要使用从原油中提炼的汽油和柴油,天然气价格与CPI交通工具用燃料同比走势并不完全类似,而原油价格与后者走势较为类似。

天然气和原油价格变化,也可以通过影响其他产品生产和服务成本,传导至CPI上。天然气和原油价格变化对CPI居住水电燃料和交通工具用燃料的影响,主要反映相应生活资料价格对CPI相关分项的传导。与此同时,天然气和原油也可能影响其他行业生产成本,例如,天然气是生产氮化肥的重要原材料、原油用于生产合成纤维等,通过生产资料向生活资料传导,再传导至CPI。此外,天然气也可能影响交通运输[1]、餐饮等服务行业成本,最终反映在CPI上。

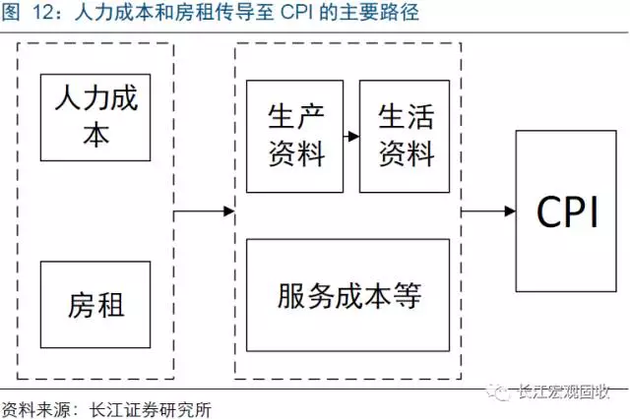

天然气和原油价格的传导,反映了成本端通胀压力传导的两条主要路径,即生产资料到生活资料再到CPI和服务成本到CPI。总结前面的分析可以发现,天然气和原油价格,通过生产资料向生活资料传导,最终传导至CPI;也可以通过餐饮、运输等服务价格,最终反映在CPI服务相关分项。这两条传导路径,也是大多数成本端通胀压力的主要传导路径。例如,人力成本和房租变化,可能影响生产资料价格,传导至生活资料,进而影响CPI;也可能直接影响餐饮、运输等服务成本,然后传导至CPI。

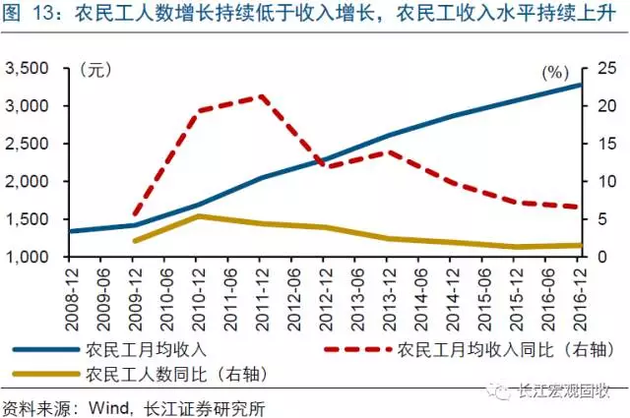

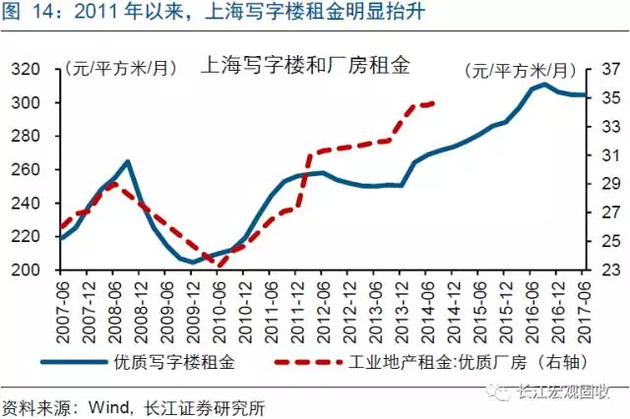

前期累积的成本端通胀压力已有所体现,PPI向CPI的传导也逐渐显现,未来仍将延续。2011年后,我国的劳动力供需关系由绝对过剩转向相对不足,中低端劳动力的供给不足表现得格外明显。以农民工为例,2011年之前农民工数量增速持续回落,农民工收入水平的持续上升。同时,房租也持续上涨,2016年年中上海优质写字楼租金较2010年上涨超过40%。人力成本和房租等持续上升,导致成本推动型通胀压力在过去几年持续累积。今年以来,成本端涨价压力已有所体现,PPI生活资料同比增速连续多月回升,PPI生活资料向CPI的传导也开始有所体现。但中上游价格上涨向中下游价格的传导,还严重不足,未来仍将持续。

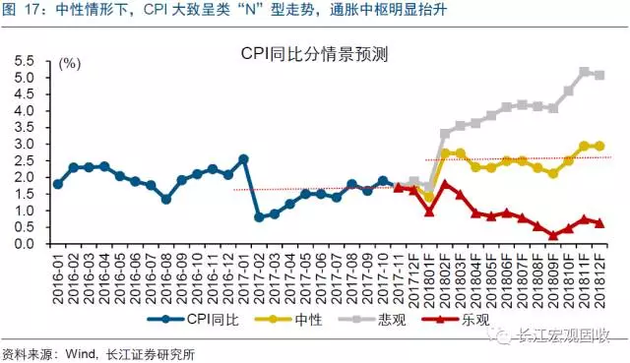

成本推动型通胀压力将持续释放,导致2018年CPI通胀中枢明显抬升;中性情形下,CPI大致呈类“N”型走势。中性情形下,成本推动型通胀压力逐步释放,PPI向CPI传导也进一步显现,推动明年CPI通胀中枢明显抬升。结合春节错峰等因素,预计CPI在明年2月出现高点,之后有所回落;伴随成本端压力的进一步释放,CPI在明年下半年开始逐步抬升、年底或再出现一个高点。总体来看,CPI通胀中枢明显抬升、走势大致呈类“N”型走势,通胀阶段性超出预期或将是明年重要风险点之一。

综合来看,不论哪种成本变化,成本端通胀压力主要传导路径并没有实质变化;随着成本端通胀压力的持续释放,通胀中枢将明显抬升。天然气和原油价格波动较大,且通过生活资料中的燃气和汽油传导至CPI的时滞较短,因而在CPI相关分项的直接影响较为明显。而人力成本、房租等前期积累的成本端通胀压力释放较为缓慢,对CPI的影响是一个渐进过程。不论哪种成本变化,向CPI的传导路径主要是PPI到CPI和服务到CPI两条路径。随着成本端通胀压力的持续释放,明年通胀中枢将明显抬升。采暖季过后天然气涨价压力或趋于缓解,而原油价格变化或是明年通胀超出预期的重要风险点。

流动性回顾与展望

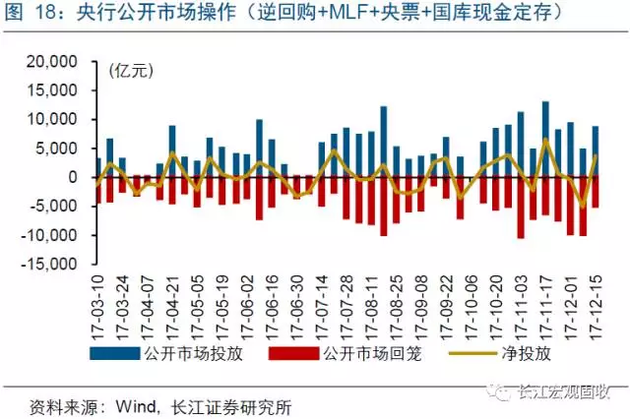

逆回购投放增加,资金大幅净投放。上周,资金净投放3680亿元,前周净回笼5100亿元。其中,逆回购投放5600亿元,较前周有所增加,逆回购到期4800亿元;MLF投放2880亿元,无MLF到期。具体操作来看,前三个交易日,央行增加逆回购投放,周四进行MLF操作,并上调各期限逆回购和MLF等利率5BP;周五资金净投放。

本周资金到期规模略有增加。本周将有3500亿元逆回购和1870亿元MLF到期,合计到期规模5370亿元,较上周略有增加。考虑上周已提前投放MLF,本周MLF到期或用逆回购对冲。年末MPA考核临近,公开市场或继续以维稳流动性为主。

货币市场利率普遍上涨。上周资金到期规模增加,央行加码逆回购和MLF投放的同时,提高逆回购和MLF等利率,货币市场利率普遍上涨。总体来看,R001和R007分别较前周上涨13BP和25BP至2.78%和3.35%;SHIBOR隔夜和3个月利率分别报于2.72%和4.82%,分别较前周上涨12BP和3BP。

年末MPA考核临近,利率仍有上涨压力。随着年末临近,MPA考核、现金需求增加等因素将导致流动性承压,货币市场利率仍有上涨压力。

利率债观察与策略

收益率走势分化,期限利差收窄。上周,10年期国债和国开债收益率分别较前周下行2.0BP和上行2.7BP至3.89%和4.80%。10年期与1年期国债利差较前周收窄4BP至11BP;10年期与1年期国开债利差为25BP,与前周持平。具体来看,周一、周二,受《商业银行流动性风险管理办法》(征求意见稿)公布和11月信贷社融数据好于预期等影响,债市大幅调整;周三,债市略有反弹,长端收益率小幅下行;周四央行上调逆回购和MLF等利率5BP,小于此前调整的幅度,债市明显反弹;周五,防风险推进放缓预期下,债市反弹延续。

市场情绪有所修复,短期波段交易需谨慎。近期,金融防风险的边际影响趋弱,叠加11月实体经济主要指标和通胀的回落,市场情绪有所修复,债市调整放缓。海外主要央行议息会议结束后,海外货币政策冲击阶段性也暂缓。然而,金融防风险仍在持续推进,交易型机构或继续受到压制,短期波段交易仍需谨慎。

中长期来看,债券配置价值逐渐显现,金融防风险的持续推进、显著回升的通胀和较强的经济韧性,均不支持债市出现趋势性机会。债市持续调整下,长端收益率已接近历史高位,债券配置价值逐渐显现。然而,金融防风险仍在推进,银行理财等规模或趋于回落,交易型机构主导的债市调整或尚未结束。同时,随着成本端压力持续释放,明年通胀中枢将明显回升;结构优化下,经济韧性较强,均不支持债市出现趋势性机会,利率债长端收益率或仍面临上行风险。

来源:长江宏观固收 作者:长江宏观赵伟团队

每经App登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容或者数据仅供参考,不构成投资建议。投资者据此操作,风险自担。