据记者统计,今日A股33只股票成交额不足500万,336只股票成交额不足1000万,978只股票成交额不足2000万,这在以往的A股市场是不可想象的。业内人士表示,“我们对股票的流动性有严格要求,成交量低于一定水平就不会买”。股票流动性差,甚至是流动性窒息,会引发持续下跌,呈现出缺乏流动性折价的现象。

昨日沪市成交1452亿元,创近半年新低。今日有所改善,回升至1513亿元,但依旧低迷,这已是今年A股市场的一大现象,而且这一现象正在加剧。

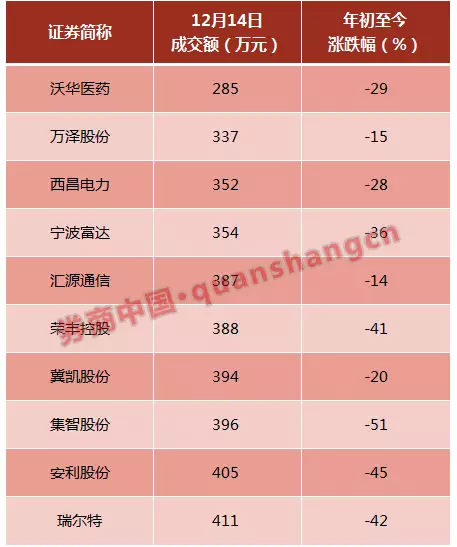

一些个股的流动性更为脆弱:

据券商中国记者统计,今日共有33只股票成交额不足500万,336只股票成交额不足1000万,978只股票成交额不足2000万,更有甚者,一些股票10分钟甚至20分钟内竟无一股成交,这在以往的A股市场是不可想象的。

“我们对股票的流动性有严格要求,成交量低于一定水平就不会买。”一家保险机构的负责人告诉记者。这是市场上主流机构投资者通过观察流动性选股的一个缩影。

今年A股市场以蓝筹行情为主,除了机构投资者对于风险偏好降低之外,显然,流动性也加剧了A股市场分化程度。具体表现为,股票流动性差,甚至是流动性窒息,简单来说就是没钱支撑股价,就会引发持续下跌,呈现出缺乏流动性折价的现象。反之,流动性越好,越容易获得机构资金青睐,呈现流动性溢价现象。

流动性与资产定价有着密切的关系。股票变现必须通过较高流动性来实现,所以流动性对股票收益有着相当大的影响。

简单来说,股票流动性可以用成交量或者成交额来体现。成交额大,可以承载资金的自由进出,变现成本相对较低,可称之为流动性好。反之,成交额低,大资金进出不方便或者变现成本高,可谓之为流动性差。

据券商中国记者统计,今日沪深两市全天有33只股票成交额不足500万,336只股票成交额不足1000万,978只股票成交额不足2000万。

实际上自11月中旬以来,A股流动性呈现持续下滑的迹象。招商证券A股市场流动性监测周报显示,上周市场流动性继续大幅下降。

其中三大流动性指标——资金面预期指标、场外资金供需指标和场内资金活跃度指标均有不同程度下降。资金面预期指标从0.58下降至0.05,资金供需指标从-0.04下降至-9.53,资金活跃度指标从0.38小幅减少至0.33。

此外,基金持仓方面也分化严重。大盘股仓位较前一周增加5.67%至29.96%;中盘股仓位较前一周减少2.26%至20.15%,小盘股仓位较前一周减少3.43%至31.52%。

今天成交额排名前10的股票分别是,中国平安48.2亿、中环股份39.1亿、紫光国芯38.4亿、京东方A 34.8亿、中兴通讯29.3亿、欧菲科技26.4亿、科大讯飞26.3亿、士兰微23.1亿、贵州茅台21.2亿、中天科技18.4亿。

这10只股票今年以来平均涨幅高达94%。其中,士兰微、中兴通讯和科大讯飞是今年涨幅最大的三只股票,年初至今分别涨143%、140%、125%。此外,中国平安、贵州茅台、京东方A涨幅均超100%。

如果用2017年初至今的数据来看,结论依然不变。今年总成交额最大的10只股票,平均涨幅高达111%。

然而,回顾2016年,A股市场的并无流动性溢价现象。成交额最高的10只股票,其中有7只下跌,平均跌幅为7%。

广发证券策略分析师戴康也指出,今年监管趋严、贴现率上升,投资者追逐具备盈利确定性的标的,大盘龙头股获得确定性溢价。而年内新发基金火爆,增量机构资金继续复制龙头股逻辑以避免高冲击成本,强化原有配置趋势,这又让大盘龙头股迎来流动性溢价。

“我们对股票的流动性有严格要求,成交量低于一定水平就不会买。”一家保险机构的负责人告诉券商中国记者。可以看到,机构对观察流动性之后选股也加剧市场的分化。

相反,今天A股成交额最少的10只股票,成交额均不足500万元,这10只股票年初至今平均跌幅高达32%。

其中沃华医药全天成交仅2441手,成交额低至285万元,两市排名倒数第一。分时图显示,沃华医药盘中多次横盘,10分钟内竟无成交。而仅2个月前,沃华医药的成交额还能维持在2000-3000万的水平,10月10号,成交额一度接近1亿元。然而之后就是股价连续下跌,成交量一路创出新低。

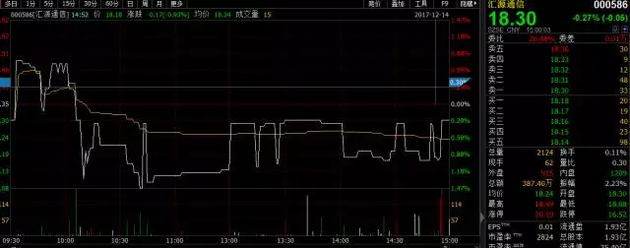

再看汇源通信,今日从11:05分到11点25分,20分钟一股未成交,全天好几段时间直线横盘。

“今年是股票市场受流动性的影响显著。资金全流入大蓝筹,或者说进入流动性好的股票,越涨资金越买,充分享受流动性溢价。而流动性越差的股票越被市场抛弃,价格就跌的越狠,遭遇流动性折价现象。”深圳一位私募负责人表示。

上海一家大型私募董事长也告诉记者,A股的严重分化一方面有价值发现和价值投资推动的因素,以及与专业机构和大资金的主导有关,另一方面也与市场缺乏流动性有直接关系。中小盘股的普遍下跌,并不全是公司价值的问题,是脆弱的流动性让投资者失去信心,但机会实际上都是跌出来的。

海通证券策略会上荀玉根称,中期来看,基本面和资金面均支持龙头效应的延续;但在价值龙头估值修复逻辑演绎之后,市场将更加关注以中证500为代表的成长龙头的业绩增长,市场风格有望由价值龙头扩散到成长龙头。

安信证券宏观经济学家高善文表示,过去A股风格分化出现过四次,每次都有共同特点,那就是流动性紧缩、利率大幅上涨。而一旦流动性紧缩或基本面因素逆转,风格就会转回来。

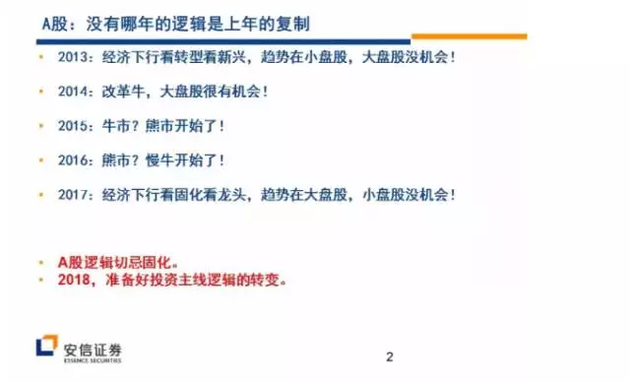

安信证券研报提出,过去A股没有哪一年的逻辑是重复的:

2013年是经济下行看转型看新兴,趋势在小盘股,大盘股没机会;2014年是改革牛,大盘股很有机会;2015年看似牛市,可熊市也开始了;2016年看似熊市,但慢牛也开始了;2017年经济下行看固化看龙头,趋势在大盘股,轮到小盘股没机会了。

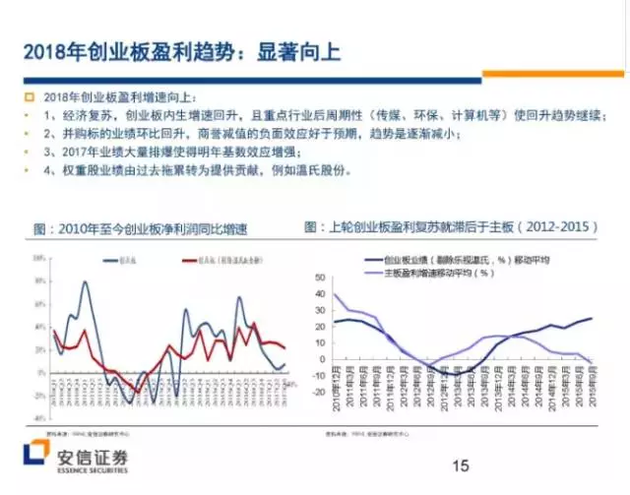

安信证券首席策略分析师陈果表示,从年度节奏判断上,明年上半年先躁动后调整,下半年经济或超预期,流动性边际改善,股市机会好于上半年。战略性看好指数创业板指。

来源:券商中国微信公众号(ID:quanshangcn) 记者: