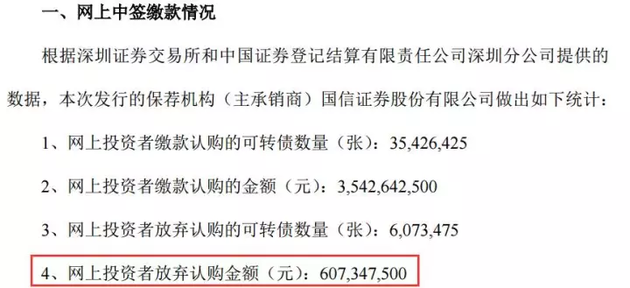

13日晚间,蓝思科技公布了公司可转债发行结果,网上投资者放弃认购的可转债数量高达6073475张,以顶格申购估算,弃购人数超过2000人;6.07亿元的弃购额,由主承销商国信证券全部收下,占比12.65%;原股东认购14%。

图片来源:视觉中国

备受市场关注的蓝思科技今日(12月13日)晚间发布了可转债发行结果公告:

48亿元的可转债发行规模,原股东仅配售6.5亿元,占比13.54%;

网上申购的投资者拿下35.43亿,占比73.81%;

6.07亿元的弃购,则由主承销商国信证券全部收下,占比12.65%。

市场担忧的蓝思转债发行失败并没有出现。

今日晚间,蓝思科技发布了可转债发行结果公告,公告称:

本次发行向原股东优先配售6,500,091张,即650,009,100元,占本次发行总量的13.54%;网上初始发行数量为41,499,900张,即4,149,990,000元,占本次发行总量的86.46%。

值得注意的是,公告显示,网上投资者放弃认购的可转债数量高达6073475张。以顶格申购中3签(1签=1000张)计算,弃购人数超过2000人。

根据相关规则,原股东优先认购与网上投资者申购不足七成,或是原股东认购与网上投资者缴款不足七成,发行人及主承销商将中止可转债发行。也就是说,弃购金额在发行规模30%以内的,可转债发行正常发行,弃购金额将由承销商包销。

蓝思转债弃购金额高达6.07亿元,占比12.65%,符合可转债的发行规模。因而,弃购的6.07亿元可转债,将由主承销商国信证券包销。

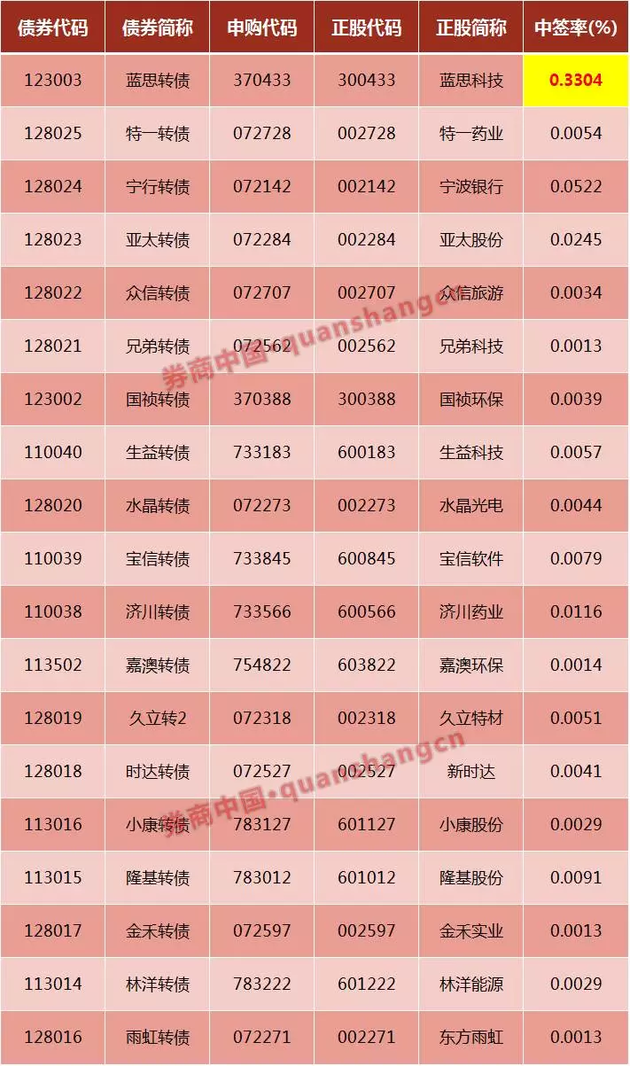

据券商中国记者统计,可转债申购新规实施以来,共有12只可转债上市交易,破发可转债多达7只,占比近六成。而且,7只破发可转债中5只是在上市首日破发,分别是生益转债、水晶转债、宝信转债、久立转2、时达转债。

据券商中国记者统计,截至目前,仍未上市的可转债还有10只,分别是泰晶转债、崇达转债、众兴转债、蓝思转债、特一转债、宁行转债、亚太转债、众信转债、兄弟转债、国祯转债,仅国祯转债的正股价格高于转股价格,其余9只可转债均出现不同程度的折价。

其中,蓝思科技今日(12月13日)收盘价为33.79元,蓝思转债的转股价格为36.59元,折价率高达7.65%,首日上市存破发风险。

若以蓝思转债首日破发下跌5%计算,国信证券包销的6.07亿元可转债将面临3035万元的浮亏。不过,国信证券也可长期持有可转债,或等待转股契机。

12月11日晚间,蓝思科技公布了蓝思转债的网上中签结果,中签率高达0.33%,这意味着顶格申购保底可以中3签,但中签的小伙伴并不高兴,反而大呼“上当”。

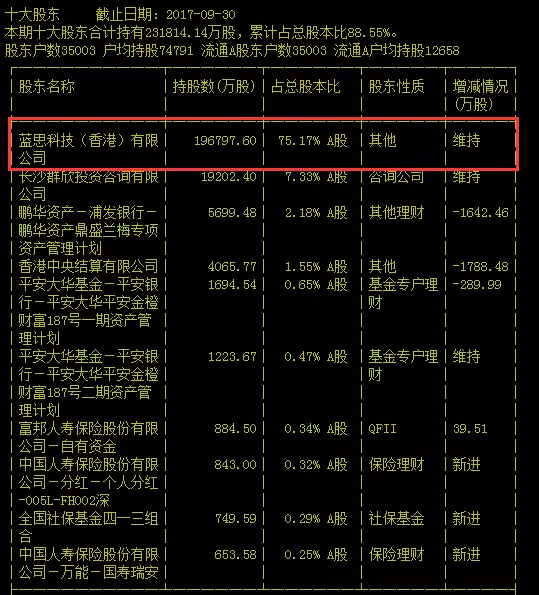

中签小伙伴不高兴原因在于大股东的“言而无信”。

12月7日,蓝思科技路演时表示,大股东将积极认购。

作为第一大股东的蓝思科技(香港)有限公司持股比例高达75.17%,如果100%参与配售的话,蓝思科技(香港)将配售36.08亿元。但12月8日申购时,第一大股东却因为资金无法及时到位,36.08亿元的优先配售由中小投资者“接盘”。

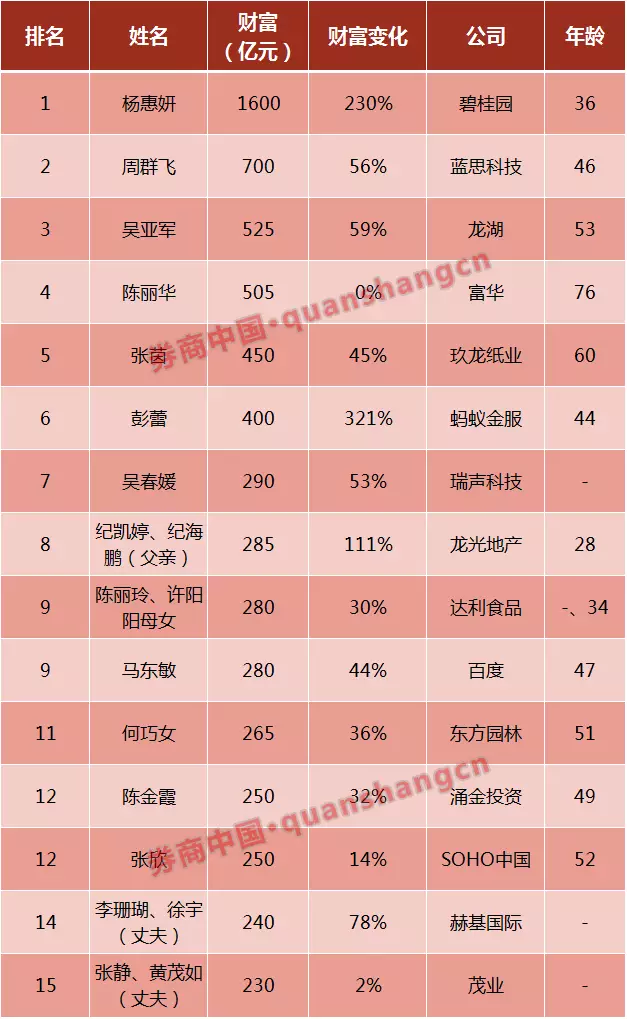

公开信息显示,周群飞于1993年白手起家,创立主营手机、电脑显示屏保护玻璃的蓝思科技,目前苹果、三星以及华为是其主要的客户。蓝思科技(香港)由蓝思科技实控人周群飞、郑俊龙夫妇控制。2015年蓝思科技上市后,周群飞一度登上中国女首富的宝座。

根据2017胡润女企业家榜,46岁的周群飞以700亿元的身家仅次于36岁的杨惠妍排名第二,并再度成为全球白手起家的女首富。

蓝思科技12月13日在互动平台上就投资者提出可转债认购的相关问题作出回应。

蓝思科技表示,公司实际控制人参与本次可转债认购。受限于国家政策的原因,境外控股股东香港蓝思不得在二级市场进行证券买入操作,香港蓝思的境外资金也无法汇入境内。因此,公司实际控制人正在考虑以其他方式在二级市场增持本公司可转债。未来若有相关进展将以公告形式予以披露。

来源:券商中国微信公众号(ID:quanshangcn) 作者:成真

每经App登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容或者数据仅供参考,不构成投资建议。投资者据此操作,风险自担。